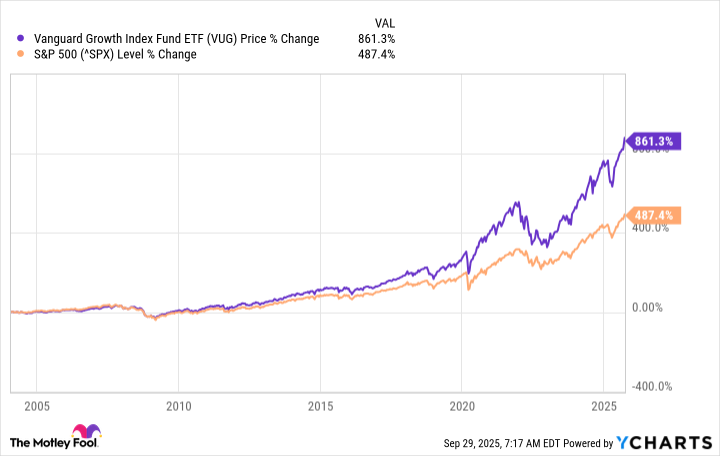

С&P 500 (^GSPC) показал рост на 13,2% с начала года, обогнав среднегодовой показатель в 10,5% с момента своего создания в 1957 году. Но если бы вы вложили деньги не в индекс, а в облигации ETF Вангарда (VUG), ваша прибыль составила бы 16,3%. Это не случайность — с момента запуска в 2004 году этот фонд превзошёл индекс каждый год. Причина проста: он делает ставку на тех, кто пишет законы рынка, особенно тех, кто стоит у истоков революции в искусственном интеллекте. Вот почему в 2026 году история повторится.

Высокая зависимость от гигантов роста

ETF Вангарда следует индексу CRSP U.S. Large Cap Growth, который включает верхние 85% американских компаний по рыночной капитализации. Представьте: мы выстраиваем все 3 508 компаний США по убыванию размера, а потом покупаем акции до тех пор, пока не соберём 85% от общей стоимости. В итоге в портфеле остаётся всего 165 компаний — они держат в своих руках 85% рыночной власти, а остальные 3 343 — лишь 15%.

Пять крупнейших позиций фонда составляют $15,8 трлн. В сравнении с их долей в С&P 500, эти цифры говорят сами за себя:

| Компания | Доля в ETF Вангарда | Доля в С&P 500 |

|---|---|---|

| 1. Nvidia | 12,29% | 7,75% |

| 2. Microsoft | 11,49% | 6,87% |

| 3. Apple | 10,53% | 6,32% |

| 4. Amazon | 6,53% | 3,95% |

| 5. Broadcom | 4,41% | 2,55% |

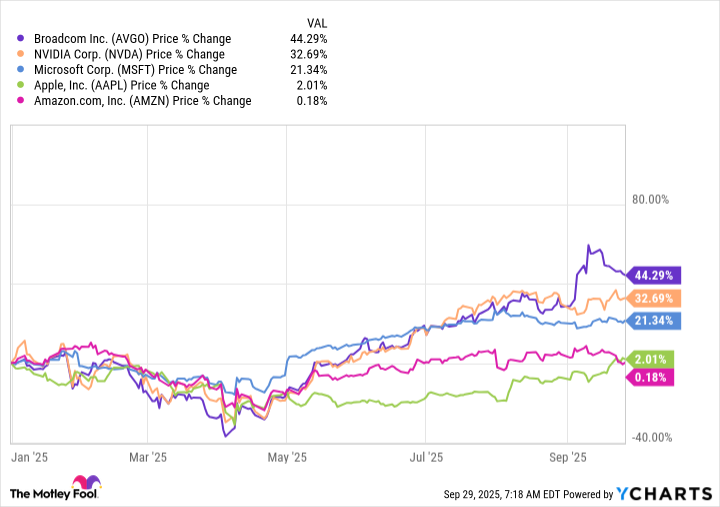

Эти компании в этом году принесли среднюю доходность в 20%, что значительно выше, чем у индекса. Их преобладание в ETF — не подарок судьбы, а логика рынка.

Nvidia и Broadcom — это кузницы чипов для облаков, где рождается искусственный интеллект. Microsoft и Amazon, помимо своих облаков, продают готовые модели языкового анализа, как будто это пшеница в мешках. А ещё в портфеле ETF — Meta, Alphabet, Palantir, Eli Lilly, Visa, Costco… Но даже в этом списке чувствуется тень баланса: не всё золото, что блестит.

Почему в 2026 году ETF Вангарда снова победит?

С момента запуска в 2004 году ETF показал CAGR в 11,9%, что на 1,5% превышает С&P 500. За 20 лет разница кажется мизерной, но сложные проценты — как рост деревьев: на первый взгляд медленный, но в конечном итоге необратимый.

Бум ИИ — это не миф. Huang из Nvidia говорит о $4 трлн инвестиций в инфраструктуру к 2030 году, а Cathie Wood из Ark уже считает, что софт может стоить $13 трлн. Но ETF Вангарда не играет на прогнозах — он следует за реальностью. Даже если ИИ сойдёт на нет, новые гиганты найдутся: рынок — это локомотив, который не остановишь. И пока он движется, ETF Вангарда будет в первых вагонах. 🚂

Смотрите также

- БИТКОИН ПРОГНОЗ. BTC криптовалюта

- ПРОГНОЗ ДОЛЛАРА К ШЕКЕЛЮ

- MYX ПРОГНОЗ. MYX криптовалюта

- ЭФИРИУМ ПРОГНОЗ. ETH криптовалюта

- SOL ПРОГНОЗ. SOL криптовалюта

- РИППЛ ПРОГНОЗ. XRP криптовалюта

- SUI ПРОГНОЗ. SUI криптовалюта

- ДОГЕКОИН ПРОГНОЗ. DOGE криптовалюта

- SAROS ПРОГНОЗ. SAROS криптовалюта

- OM ПРОГНОЗ. OM криптовалюта

2025-10-02 11:14