Обзор финансовых рынков от 26 мая 2025, 22:00 МСК

1. Макроэкономический обзор

Мировые финансовые рынки сегодня демонстрируют повышенную волатильность, обусловленную комплексом факторов, включая геополитическую напряженность, инфляционные ожидания и пересмотр прогнозов экономического роста. Российский рынок акций оказался под особенно сильным давлением, что отражает как глобальные тенденции, так и специфические риски, связанные с российской экономикой и внешней политикой.

Ищешь ракеты? Это не к нам. У нас тут скучный, медленный, но надёжный, как швейцарские часы, фундаментальный анализ.

Бесплатный Телеграм каналИнфляция остается ключевым фактором, влияющим на решения центральных банков по всему миру. В России Счетная палата выразила сомнения в достижимости целевого показателя роста ВВП в 2,5% на 2025 год, указывая на пересмотр в сторону повышения прогноза инфляции (с 4,5% до 7,6%). Это, в свою очередь, может привести к ужесточению денежно-кредитной политики со стороны Банка России, что негативно скажется на перспективах экономического роста и корпоративной прибыли. Учитывая текущие тенденции, можно предположить, что инфляция продолжит оказывать давление на экономику, вынуждая регулятора принимать меры по ее сдерживанию. Это создаст дополнительные риски для компаний и инвесторов, требуя более консервативного подхода к инвестициям.

Геополитическая напряженность, связанная с ситуацией вокруг Украины, также оказывает существенное влияние на российский рынок. Заявления президента США Дональда Трампа о возможности ужесточения санкций против России, а также призывы европейских лидеров к усилению давления, создают атмосферу неопределенности и негативно влияют на инвестиционный климат. Риск расширения европейских санкций, включая новые ограничения против банков и обсуждение снижения потолка цен на нефть до $45 за баррель, оказывает давление на российские активы. В связи с этим, инвесторы проявляют осторожность, что приводит к распродажам и снижению котировок акций.

Несмотря на заявления вице-премьера Александра Новака о том, что «потолок» цен не повлиял на экспорт российской нефти, рынок воспринимает возможные новые ограничения как негативный фактор. Обсуждение снижения «потолка» до $50 или даже $45 за баррель создает риски для доходов российских нефтяных компаний, что, в свою очередь, может негативно сказаться на их дивидендных выплатах и инвестиционных планах.

ЦБ РФ также предлагает пересмотреть подходы к учету иностранных бумаг в России, чтобы снизить риски для инвесторов и повысить их защиту. Это связано с тем, что в зарубежных юрисдикциях может действовать модель опосредованного владения, когда полный объем прав по ценной бумаге находится у посредника — номинального держателя. ЦБ предлагает допускать на российский рынок только те зарубежные активы, принципы учета которых схожи с российскими. В противном случае, они могут обращаться на российском рынке в виде депозитарных расписок. Это может повлиять на структуру портфелей инвесторов и потребовать пересмотра инвестиционных стратегий.

2. Анализ финансовых рынков

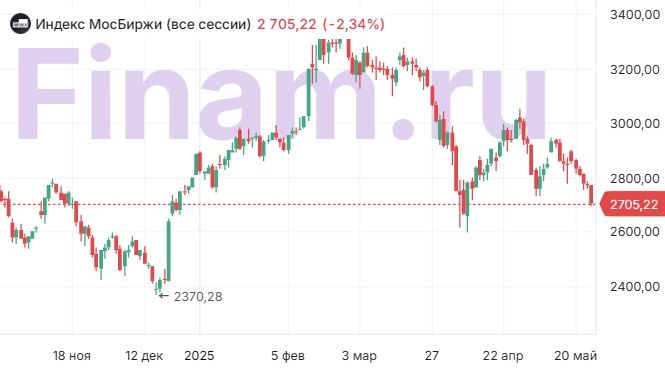

Российский фондовый рынок демонстрирует негативную динамику. Индекс МосБиржи упал на 2,54%, до 2699,84 пункта, обновив минимум за полтора месяца. Индекс РТС также снизился на 2,5%, до 1067,69 пункта. Падение акций охватило практически все ключевые сектора, что свидетельствует о широком распространении негативных настроений среди инвесторов.

Акции «Газпрома» упали почти на 5%, что связано как с отсутствием дивидендов, так и с геополитическими рисками. Другие крупные компании, такие как «М.Видео«, «Совкомфлот«, «Эн+ Груп», также показали значительное снижение. Инвесторы теряют интерес к акциям и перетекают в депозиты и ОФЗ, что оказывает дополнительное давление на рынок.

Рубль демонстрирует умеренное ослабление. Курс юаня на бирже подрос на 0,5%, до 11,08 рубля. Фьючерс на доллар прибавил 0,7%, до 81 130. Эксперты отмечают, что более быстрому ослаблению рубля препятствует пик налоговых платежей экспортеров. Однако, после завершения налогового периода, снижение рубля может ускориться.

Нефть торгуется нейтрально. К 21.00 мск нефть марки Brent растет на 0,05% и стоит $64,81, бочка» Light стоит $61,56 (+0,05%). Ожидания по увеличению добычи странами ОПЕК+ и обсуждение новых ограничений по российской нефти подогревают тревожность.

Прогнозы и рекомендации:

- Индекс МосБиржи: Ожидается дальнейшее снижение индекса к диапазону 2630-2650 пунктов. Рекомендуется сохранять осторожность и избегать агрессивных покупок.

- Рубль: Ожидается дальнейшее ослабление рубля после завершения налогового периода. Целевой уровень для доллара – 82-83 рубля.

- Акции «Газпрома»: Рекомендация – «держать» с целевой ценой 130 рублей. Перспективы роста ограничены из-за отсутствия дивидендов и геополитических рисков.

- Акции «Газпром нефти»: Рекомендация – «покупать» с целевой ценой 600 рублей. Поддержкой является рекомендация совета директоров по финальным дивидендам выше консенсус-прогноза.

- Золото: Citigroup повысил прогноз цен на золото с $3000–3300 до $3100–3500 за унцию на горизонте до трех месяцев. Рекомендация – «покупать» золото как защитный актив.

3. Основные риски

Ключевые риски для финансовых рынков включают:

- Геополитические риски: Эскалация конфликта вокруг Украины, ужесточение санкций против России.

- Инфляционные риски: Рост инфляции выше целевого уровня, что может привести к ужесточению денежно-кредитной политики.

- Риски снижения цен на нефть: Обсуждение новых ограничений по российской нефти, увеличение добычи странами ОПЕК+.

- Корпоративные риски: Отказ компаний от выплаты дивидендов, ухудшение финансовых показателей.

- Риски, связанные с изменением правил учета иностранных бумаг в России.

Негативные сценарии:

- В случае дальнейшего ужесточения санкций против России, индекс МосБиржи может упасть до 2500 пунктов и ниже.

- Рост инфляции выше 10% может привести к резкому повышению ключевой ставки Банком России, что негативно скажется на экономике и финансовых рынках.

- Снижение цен на нефть до $50 за баррель может привести к девальвации рубля до 90 рублей за доллар.

4. Инвестиционные идеи

Консервативная инвестиционная идея: Облигации федерального займа (ОФЗ)

Описание: Инвестирование в ОФЗ с фиксированным купоном.

Обоснование: ОФЗ являются надежным инструментом с фиксированным доходом. В условиях неопределенности на рынке акций, ОФЗ могут обеспечить стабильный доход и защиту капитала.

Риски: Инфляционные риски (снижение реальной доходности при росте инфляции), процентные риски (снижение стоимости облигаций при повышении ключевой ставки).

Расчеты: Предположим, что инвестор покупает ОФЗ с погашением через 3 года и купонной доходностью 8% годовых. При инвестиции в 100 000 рублей, годовой купонный доход составит 8 000 рублей. Через 3 года инвестор получит обратно 100 000 рублей. Общий доход за 3 года составит 24 000 рублей.

Минимизация рисков: Выбор ОФЗ с коротким сроком погашения, диверсификация портфеля ОФЗ.

Рискованная инвестиционная идея: Акции IVA Technologies

Описание: Инвестирование в акции IVA Technologies, компания недавно рекомендовала дивиденды за 2024 год в размере 3 рубля на акцию.

Обоснование: Компания, работающая в сфере информационных технологий, которая может получить выгоду от импортозамещения и роста спроса на отечественное программное обеспечение.

Риски: Высокая волатильность, зависимость от государственной поддержки, конкуренция со стороны других IT-компаний.

Потенциал роста: В случае успешного развития компании и роста ее прибыли, акции могут значительно вырасти в цене. Кроме того, дивидендные выплаты могут обеспечить дополнительный доход.

Рекомендации: Инвестировать небольшую часть капитала, которую инвестор готов потерять. Следить за новостями компании и ситуацией в IT-секторе.

Дисклеймер: Редакция cryptomoon.ru выражает благодарность руководству Альфа-банка за предоставленную информацию для подготовки данного обзора. Данный отчет носит информационный характер и не является инвестиционной рекомендацией. Инвестиции связаны с риском потери капитала.

Рекомендации:

- БИТКОИН ПРОГНОЗ. BTC криптовалюта

- ПРОГНОЗ ДОЛЛАРА К ШЕКЕЛЮ

- ЭФИРИУМ ПРОГНОЗ. ETH криптовалюта

- SOL ПРОГНОЗ. SOL криптовалюта

- ZEC ПРОГНОЗ. ZEC криптовалюта

- SAROS ПРОГНОЗ. SAROS криптовалюта

- STRK ПРОГНОЗ. STRK криптовалюта

- ПРОГНОЗ ЕВРО К ШЕКЕЛЮ

- ДОГЕКОИН ПРОГНОЗ. DOGE криптовалюта

- FARTCOIN ПРОГНОЗ. FARTCOIN криптовалюта

2025-05-26 22:01