Макроэкономический обзор

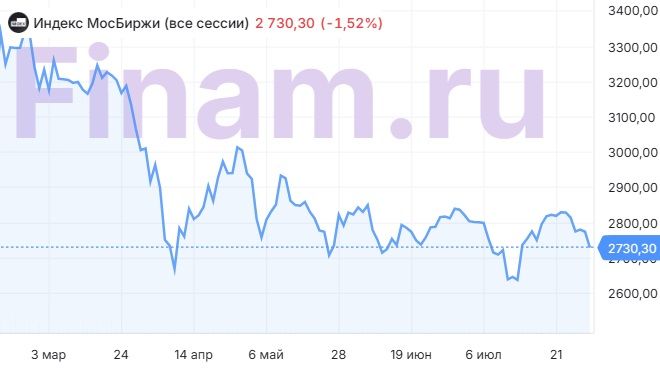

Глобальные финансовые рынки на текущей неделе находятся под значительным влиянием геополитических факторов, в частности, заявлений президента США Дональда Трампа о сокращении сроков урегулирования конфликта между Россией и Украиной до 10-12 дней. Это привело к росту неопределенности и негативно отразилось на российских активах. Индекс МосБиржи снизился на 1,49%, до 2730,98 пунктов, а индекс РТС упал на 1,52%, до 1081,1 пункта. Рубль продолжил ослабевать, что связано как с монетарным смягчением ЦБ, так и с геополитической напряжённостью. Курс юаня к рублю вырос на 2,59%, до 11,34, а фьючерс на доллар прибавил 2,51%, достигнув 83,41.

Нефть демонстрирует рост на фоне геополитических рисков и решений ОПЕК+. Brent подорожала на 2,12%, до $69,89 за баррель, а WTI — на 2,13%, до $66,55. Рынок воспринимает шаги ОПЕК+ по наращиванию добычи как сигнал сильного спроса, однако сохраняются сомнения в устойчивости этого роста в долгосрочной перспективе.

Инфляция в России продолжает замедляться, что подтверждается данными ЦБ. В июне цены в 17 регионах снизились или не изменились, а в 42 регионах рост замедлился. Это связано с умеренным подорожанием продовольствия, снижением цен на овощи, фрукты, яйца и сливочное масло, а также укреплением рубля. Годовая инфляция в июне понизилась в 68 регионах, и ЦБ ожидает её возвращения к целевому уровню 4% в 2026 году.

Анализ ключевых рынков

Рынок акций

Российский фондовый рынок продемонстрировал негативную динамику на фоне геополитических рисков. Лидерами роста стали:

- «Норильский никель» (+1,33%) — поддержан стабильным спросом на металлы и положительными операционными результатами.

- «Позитив» (+1,29%) — рост связан с хакерской атакой на «Аэрофлот», что увеличило спрос на кибербезопасные решения.

- «РУСАЛ» (+1,08%) — компания воспользовалась ростом цен на алюминий и улучшением экспортных условий.

- СОЛЛЕРС (+1,15%), ДВМП (+0,63%), Сургутнефтегаз а.п. (+0,58%), ОГК-2 (+0,44%), МКБ (+0,36%), НМТП (+0,35%), ЛСР (+0,32%) — также показали положительную динамику.

Аутсайдерами стали:

- ВТБ (-4,96%) — падение вызвано объявлением о допэмиссии акций.

- «Аэрофлот» (-3,43%) — хакерская атака негативно повлияла на операционную деятельность и котировки.

- «Газпром» (-3%), «СПБ Биржа» (-4,3%), «Селигдар» (-4,15%), «Самолет» (-4%), АФК «Система» (-3%), «Мечел» (-2,9%), «НОВАТЭК» (-2,9%) — падение связано с геополитическими рисками и санкционными угрозами.

Другие рынки

Индекс гособлигаций RGBI вырос на 0,6%, до 119,15 пунктов, что связано с решением ЦБ о снижении ключевой ставки и высоким спросом на ОФЗ. Нефть демонстрирует рост на фоне геополитических рисков и решений ОПЕК+. Brent подорожала на 2,12%, до $69,89 за баррель, а WTI — на 2,13%, до $66,55.

Оценка основных рисков

- Геополитические риски: Заявления Трампа о сокращении сроков урегулирования конфликта и угроза вторичных санкций против России вызывают значительную неопределённость. Это может привести к дальнейшему ослаблению рубля и падению российских активов.

- Санкционные риски: Потенциальное ужесточение санкционного режима, особенно в отношении энергетического сектора, создает угрозу для компаний, таких как «НОВАТЭК» и «Газпром».

- Монетарные риски: Отсутствие чётких сигналов от ЦБ РФ по будущей траектории ДКП сохраняет неопределённость для инвесторов.

- Операционные риски: Хакерские атаки, как в случае с «Аэрофлотом», могут негативно повлиять на операционную деятельность компаний и их котировки.

Инвестиционные идеи

Консервативная идея: ОФЗ

Инвестирование в государственные облигации (ОФЗ) с текущей доходностью около 10-12% годовых представляет собой консервативную стратегию. ЦБ РФ снизил ключевую ставку до 18%, что поддерживает спрос на ОФЗ. Рекомендуется покупать ОФЗ с сроком обращения 2-3 года, что позволит защитить капитал и получить стабильный доход. Триггером для выхода может стать повышение ключевой ставки или значимое ухудшение макроэкономической ситуации.

Тактическая идея: Акции «Норильского никеля»

Акции «Норильского никеля» демонстрируют устойчивый рост на фоне стабильного спроса на металлы и положительных операционных результатов. Катализаторами роста могут стать дальнейшее повышение цен на никель и палладий, а также улучшение экспортных условий. Риски включают геополитическую неопределённость и возможное снижение глобального спроса на металлы. Рекомендуется покупать акции при текущих котировках с целевой ценой 30 000 рублей за акцию в течение 6 месяцев.

Рекомендации:

- БИТКОИН ПРОГНОЗ. BTC криптовалюта

- ПРОГНОЗ ДОЛЛАРА К ШЕКЕЛЮ

- ЭФИРИУМ ПРОГНОЗ. ETH криптовалюта

- SOL ПРОГНОЗ. SOL криптовалюта

- РИППЛ ПРОГНОЗ. XRP криптовалюта

- SAROS ПРОГНОЗ. SAROS криптовалюта

- Акции Южуралзолото ГК прогноз. Цена акций UGLD

- ДОГЕКОИН ПРОГНОЗ. DOGE криптовалюта

- SUI ПРОГНОЗ. SUI криптовалюта

- FARTCOIN ПРОГНОЗ. FARTCOIN криптовалюта

2025-07-29 01:22