Российский рынок под давлением геополитики: анализ ключевых факторов

Макроэкономический обзор

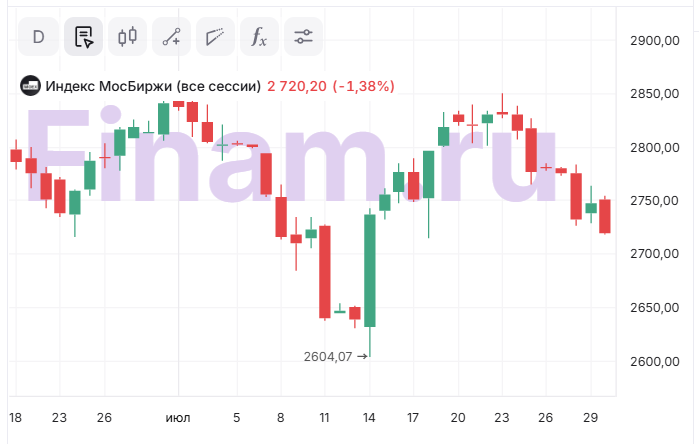

На текущий момент российский рынок находится под значительным давлением геополитических факторов, что отражается на динамике основных индексов и котировках отдельных компаний. В частности, индекс МосБиржи снизился на 1,16% до 2726,24 пункта, а индекс РТС потерял 0,7% до 1049,42 пункта. Эти изменения связаны с рядом ключевых событий и индикаторов.

Геополитическая напряжённость

Президент США Дональд Трамп объявил о введении торговых пошлин на Индию в размере 25% с 1 августа, мотивируя это тесными связями Индии с Россией. Это заявление вызвало обеспокоенность среди инвесторов, так как может привести к сокращению объёма торговых операций с Индией. Однако аналитики считают, что этот фактор сильно переоценён, и экономические связи с Россией продолжатся, возможно, в более серой зоне.

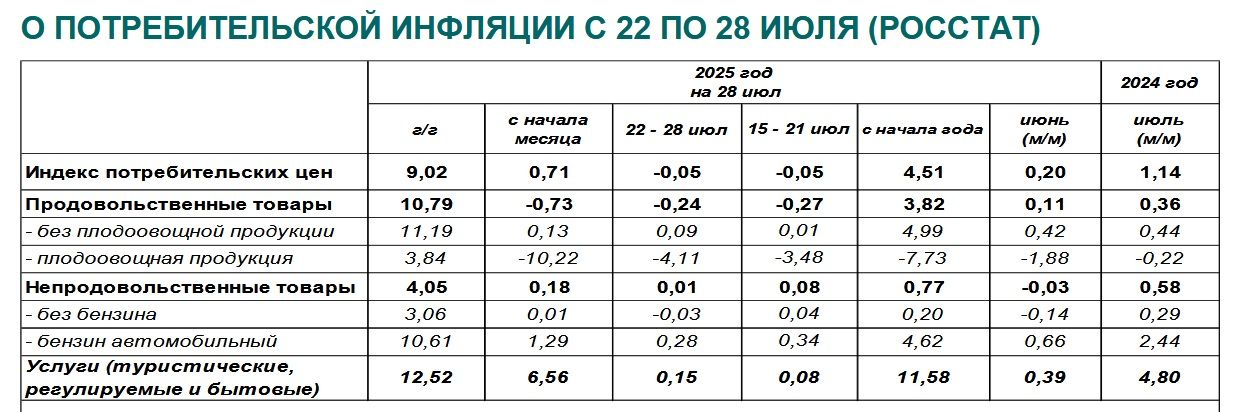

Инфляционные показатели

Росстат зафиксировал дефляцию в размере 0,05% за неделю с 22 по 28 июля, что является второй неделей подряд. Годовая инфляция замедлилась до 9,02% с 9,17% неделей ранее. Снижение цен на продовольственные товары составило 0,24%, при этом ускорилось удешевление плодоовощной продукции (до -4,1%). В сегменте непродовольственных товаров темпы роста цен снизились до 0,01%, а в секторе наблюдаемых услуг рост цен составил 0,15%.

Регуляторные меры

Росстандарт приостановил выпуск на российский рынок некоторых моделей китайских грузовиков Dongfeng, Foton, FAW и Sitrak. Это решение было принято на основании выявленных нарушений требований безопасности, которые представляют значительную опасность для здоровья и жизни участников дорожного движения. Компании разрабатывают мероприятия для устранения нарушений.

Анализ ключевых рынков

Анализ рынка акций

Российский рынок акций демонстрирует смешанную динамику, с некоторыми компаниями показывая значительный рост, в то время как другие испытывают снижение котировок.

Лидеры роста

- КАМАЗ (+6,19%): Акции компании выросли на фоне запрета на продажу в России четырёх марок грузовиков из Китая, что может усилить позиции КАМАЗа на внутреннем рынке.

- ВК (+2,41%): Акции ВК выросли в ожидании первичного размещения акций (IPO) дочерней компании VK Tech.

- Лента (+1,3%): Акции компании поднялись на ожиданиях публикации отчетности за 2 квартал, достигнув рекордной отметки в 1566,5 рубля.

Другие компании с положительной динамикой

Компании с отрицательной динамикой

- Ozon (-5,4%): Акции маркетплейса снизились после получения согласия кипрского регулятора на редомициляцию в Россию. Вопросы, необходимые для завершения процедуры «переезда», будут обсуждаться 1 сентября на внеочередном собрании акционеров.

- НОВАТЭК (-1,03%): Акции компании снизились на фоне публикации результатов за первое полугодие 2025 года. Чистая прибыль снизилась на 34% до 225,7 млрд рублей, что оказалось ниже ожиданий рынка. Нормализованная прибыль для расчета дивидендов упала на 16,8%, до 237 млрд рублей, что дает основание для промежуточных дивидендов в размере 39 рублей на акцию против 35,5 рублей годом ранее.

- ЭН+ (-2,42%)

- Мосэнерго (-1,99%)

- Транснефть (-1,97%)

- ФосАгро (-2,02%)

- Полюс (-1,46%)

Анализ остальных рынков

Облигации

Российский рынок облигаций демонстрирует умеренную стабильность. Инвесторы продолжают ожидать решения ФРС США по процентным ставкам, которое может повлиять на аппетит к рискованным активам. Ожидается, что ставки останутся без изменений, что может обеспечить краткосрочный импульс для роста доллара и выхода инвесторов из облигаций развивающихся рынков.

Валюты

Рубль укрепился по отношению к доллару и евро. К завершению торгов фьючерс на доллар опустился на 1,65%, до 82,73 рубля. Юань потерял 1,94%, опустившись до 11,198 рублей. Укрепление рубля оказывает давление на акции экспортёров, таких как нефтяные и горнодобывающие компании.

Сырьевые товары

Нефтяные котировки продолжают расти, поддерживаемые сохраняющимся геополитическим давлением. Фьючерс на нефть марки Brent вырос на 1,13%, до $73,33 за баррель. Фьючерс на нефть марки Light укрепился на 1,5%, до $70,20 за баррель. Премия на нефть марки ВСТО к международному эталонному сорту ICE Brent составляла $2–2,2 за баррель для партий, отгружаемых в конце августа — начале сентября. Трейдеры заявили, что ВСТО считается наиболее экономичным сортом нефти для китайских нефтепереработчиков на фоне роста цен на ближневосточную нефть.

Оценка основных рисков

- Геополитическая напряжённость: Угроза введения вторичных пошлин на страны, покупающие российские энергоносители, создает неопределенность и может оказать давление на рынок.

- Регуляторные изменения: Приостановка выпуска китайских грузовиков на российский рынок может повлиять на логистические цепочки и вызвать перебои в поставках.

- Экономические показатели: Замедление инфляции и дефляция могут указывать на снижение потребительской активности и спроса на товары и услуги.

- Финансовые результаты компаний: Разочаровывающие финансовые результаты крупных компаний, таких как НОВАТЭК, могут негативно сказаться на настроениях инвесторов и котировках акций.

Инвестиционные идеи

Консервативная идея

Актив: Облигации Федерального займа (ОФЗ)

Стратегия: Покупка длинных ОФЗ с высокой доходностью и низким уровнем риска. Это позволит защитить капитал и получить стабильный доход в условиях неопределенности на рынке акций.

Целевая доходность: 7-8% годовых

Триггеры для входа/выхода: Вход при умеренном укреплении рубля и стабилизации геополитической ситуации. Выход при значительном ухудшении экономических показателей или повышении процентных ставок.

Тактическая идея (средний/высокий риск)

Актив: Акции КАМАЗ

Стратегия: Покупка акций КАМАЗ на фоне запрета на продажу китайских грузовиков в России. Компания может значительно усилить свои позиции на внутреннем рынке, что приведет к росту котировок.

Катализаторы роста: Увеличение заказов на грузовики, рост производства и увеличение доли рынка.

Сопряженные риски: Возможное усиление конкуренции со стороны других российских производителей и ухудшение экономической ситуации, что может снизить спрос на грузовики.

Рекомендации:

- ПРОГНОЗ ДОЛЛАРА К ШЕКЕЛЮ

- БИТКОИН ПРОГНОЗ. BTC криптовалюта

- ЭФИРИУМ ПРОГНОЗ. ETH криптовалюта

- SOL ПРОГНОЗ. SOL криптовалюта

- MYX ПРОГНОЗ. MYX криптовалюта

- SAROS ПРОГНОЗ. SAROS криптовалюта

- РИППЛ ПРОГНОЗ. XRP криптовалюта

- OM ПРОГНОЗ. OM криптовалюта

- ДОГЕКОИН ПРОГНОЗ. DOGE криптовалюта

- SUI ПРОГНОЗ. SUI криптовалюта

2025-07-31 02:05