Дата публикации: 18 апреля 2025, 13:00

1. Макроэкономический обзор

Сегодня, 18 апреля 2025 года, финансовые рынки находятся в состоянии повышенной неопределенности. Глобальная экономическая обстановка характеризуется замедлением роста, вызванным торговыми войнами и другими геополитическими факторами. В США наблюдается противоречивая картина: с одной стороны, рынок труда остается напряженным, а розничные продажи демонстрируют рост, с другой – строительство новых домов резко упало, что может свидетельствовать о замедлении экономического роста.

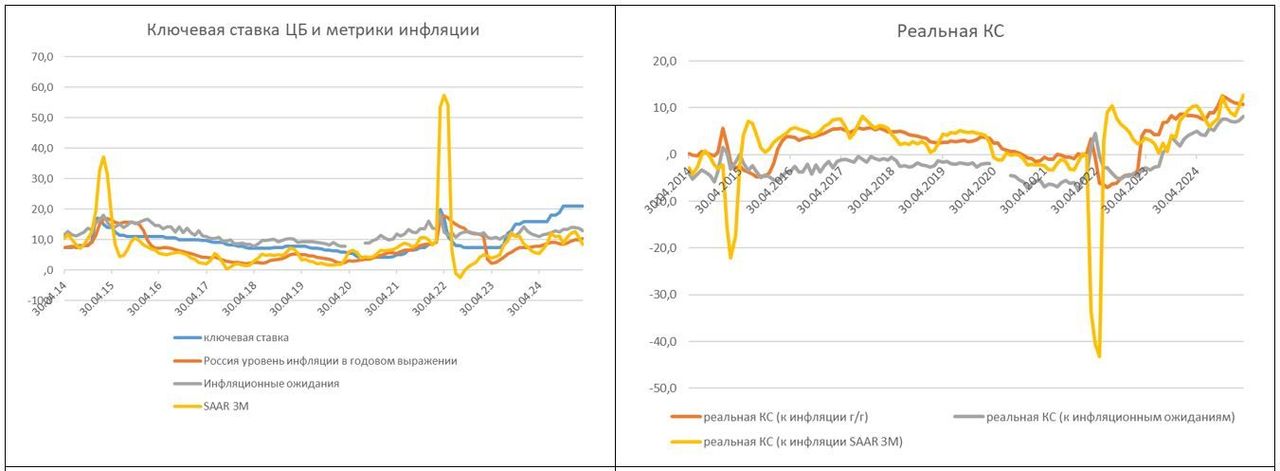

В Европе ЕЦБ ожидаемо снизил процентные ставки, но предупредил о рисках, связанных с мировой торговлей. В России Центральный Банк находится перед сложным выбором: с одной стороны, инфляция замедляется быстрее прогнозов, чему способствует укрепление рубля, с другой – инфляционные ожидания населения остаются высокими, а внешние риски усиливаются.

Ключевым событием для российского рынка станет заседание ЦБ РФ 25 апреля, на котором будет принято решение по ключевой ставке. Аналитики ожидают сохранения ставки на уровне 21%, но дискуссия развернется вокруг сигнала регулятора – умеренно-жесткого или нейтрального.

Ключевая ставка ЦБ и метрики инфляции

Влияние инфляции и процентных ставок на российскую экономику остается значительным. Высокая ключевая ставка сдерживает кредитование и экономическую активность, но в то же время способствует укреплению рубля и замедлению инфляции. ЦБ РФ сталкивается с необходимостью балансировать между этими факторами, чтобы обеспечить устойчивое снижение инфляции до целевого уровня в 4% к 2026 году.

Среди заметных событий в отдельных секторах стоит отметить создание «Газпром нефтью» сети полигонов для разработки «трудной» нефти, что может поддержать нефтедобычу в будущем. Также «Восток Инвестиции» продали свою долю в Ozon за 38,3 млрд рублей, что свидетельствует о продолжающейся консолидации на рынке электронной коммерции.

Комментарии по заметным событиям:

- Решение ЦБ РФ по ключевой ставке: Сохранение ставки на уровне 21% выглядит наиболее вероятным сценарием, учитывая противоречивые сигналы в экономике. Важным будет сигнал регулятора, который может повлиять на ожидания рынка относительно будущей денежно-кредитной политики.

- Торговые войны: Усиление торговых войн между США и Китаем создает риски для мировой экономики и может привести к снижению цен на сырьевые товары, что негативно скажется на российской экономике.

- Укрепление рубля: Неожиданное укрепление рубля оказывает дезинфляционное влияние, но его устойчивость вызывает сомнения, особенно в условиях снижения цен на нефть и геополитической неопределенности.

- Рост инфляционных ожиданий населения: Рост инфляционных ожиданий населения в апреле является негативным сигналом, который может затруднить достижение целевого уровня инфляции.

2. Анализ финансовых рынков

Акции: Российский рынок акций демонстрирует сдержанный рост в отсутствие внешних драйверов. Индекс МосБиржи пытается преодолеть сопротивление в районе 2900 пунктов, но пока безуспешно. Акции АФК «Система» снижаются на фоне публикации отчетности за 2024 год, которая показала чистый убыток. Акции UnitedHealth обвалились на 22,38% из-за снижения прогноза по прибыли на год.

UnitedHealth

Облигации: На фоне высокой ключевой ставки рынок облигаций остается под давлением. Доходности ОФЗ остаются высокими, что делает их привлекательными для инвесторов, но также сдерживает экономическую активность.

Валюты: Рубль демонстрирует устойчивость, чему способствует высокая ключевая ставка и ожидания по поводу улучшения геополитической ситуации. Однако аналитики ожидают постепенного ослабления рубля к концу года до 102-105 руб./$. Индекс доллара продолжает падение, что связано с неопределенностью в торговой политике США.

Индекс доллара

Сырье: Цены на нефть выросли на фоне геополитической напряженности и ожиданий по поводу соглашения между США и Китаем. Золото незначительно скорректировалось вниз, но остается на высоких уровнях. Цены на кобальт взмыли вверх из-за решения властей Конго ограничить экспорт.

Цена на нефть

Прогнозы и рекомендации:

- Акции: Сохраняется нейтральный взгляд на российский рынок акций. Рекомендуется избегать компаний с высокой долговой нагрузкой.

- Облигации: ОФЗ остаются привлекательными для консервативных инвесторов, но необходимо учитывать риски, связанные с возможным повышением ключевой ставки.

- Валюты: Ожидается постепенное ослабление рубля к концу года. Рекомендуется диверсифицировать валютные активы.

- Сырье: Сохраняется позитивный взгляд на нефть. Рекомендуется следить за геополитической ситуацией и новостями о торговых переговорах между США и Китаем.

Обоснование прогнозов:

- Сохранение нейтрального взгляда на российский рынок акций: Высокая ключевая ставка и геополитическая неопределенность сдерживают рост рынка.

- Привлекательность ОФЗ: Высокая доходность делает их привлекательными для инвесторов, но необходимо учитывать риски, связанные с возможным повышением ключевой ставки.

- Ослабление рубля: Снижение цен на нефть и геополитическая неопределенность могут привести к ослаблению рубля.

- Позитивный взгляд на нефть: Геополитическая напряженность и ожидания по поводу соглашения между США и Китаем поддерживают цены на нефть.

3. Основные риски

Ключевые риски для финансовых рынков включают:

- Усиление торговых войн: Усиление торговых войн между США и Китаем может привести к снижению цен на сырьевые товары и замедлению мировой экономики.

- Геополитическая неопределенность: Геополитическая неопределенность может привести к волатильности на рынках и снижению инвестиционной активности.

- Повышение ключевой ставки ЦБ РФ: Повышение ключевой ставки ЦБ РФ может привести к снижению экономической активности и росту стоимости кредитов.

- Снижение цен на нефть: Снижение цен на нефть может негативно сказаться на российской экономике и привести к ослаблению рубля.

Негативные сценарии и их влияние:

- Рецессия в мировой экономике: Рецессия в мировой экономике может привести к падению спроса на сырьевые товары и снижению доходов российских компаний.

- Эскалация геополитического конфликта: Эскалация геополитического конфликта может привести к бегству капитала с развивающихся рынков и обвалу рубля.

- Рост инфляции: Рост инфляции может вынудить ЦБ РФ повысить ключевую ставку, что негативно скажется на экономике.

4. Инвестиционные идеи

Консервативная инвестиционная идея:

Инвестиция в ОФЗ с погашением через 1-2 года.

Детальные расчеты: Текущая доходность ОФЗ составляет около 14-15% годовых. При инвестиции на 1 год можно ожидать доходность около 14-15% минус налог на доход.

Минимизация рисков: Выбор ОФЗ с коротким сроком погашения позволяет минимизировать риски, связанные с изменением процентных ставок. Риск дефолта по ОФЗ оценивается как крайне низкий.

Рискованная инвестиционная идея:

Инвестиция в акции «Газпрома» или «Новатэка» в расчете на снятие санкций.

Потенциал роста: В случае снятия санкций акции этих компаний могут значительно вырасти в цене.

Связанные риски: Риск того, что санкции не будут сняты в ближайшее время, а также риски, связанные с геополитической ситуацией и ценами на энергоносители.

Газпром нефть

Рекомендации:

- БИТКОИН ПРОГНОЗ. BTC криптовалюта

- ПРОГНОЗ ДОЛЛАРА К ШЕКЕЛЮ

- MYX ПРОГНОЗ. MYX криптовалюта

- ЭФИРИУМ ПРОГНОЗ. ETH криптовалюта

- SOL ПРОГНОЗ. SOL криптовалюта

- РИППЛ ПРОГНОЗ. XRP криптовалюта

- ПРОГНОЗ ДОЛЛАРА К ЗЛОТОМУ

- SAROS ПРОГНОЗ. SAROS криптовалюта

- SUI ПРОГНОЗ. SUI криптовалюта

- OM ПРОГНОЗ. OM криптовалюта

2025-04-18 13:05