Как опытный аналитик рынка опционов, я видел свою долю коррекций рынка и сопровождающих их изменений в настроениях. Недавняя коррекция цен на Биткойн, безусловно, потрясла торговлю опционами.

Ищешь ракеты? Это не к нам. У нас тут скучный, медленный, но надёжный, как швейцарские часы, фундаментальный анализ.

Бесплатный Телеграм каналКак криптоинвестор, я заметил, что недавняя коррекция цены Биткойна вызвала настоящий переполох в сообществе трейдеров опционами. По сообщениям аналитиков, наблюдается значительный всплеск спроса на ставки на понижение. Эта тенденция свидетельствует о растущем беспокойстве среди трейдеров относительно краткосрочного направления цены Биткойна. Растущий открытый интерес к опционам пут и растущая подразумеваемая волатильность являются явными признаками этого повышенного беспокойства.

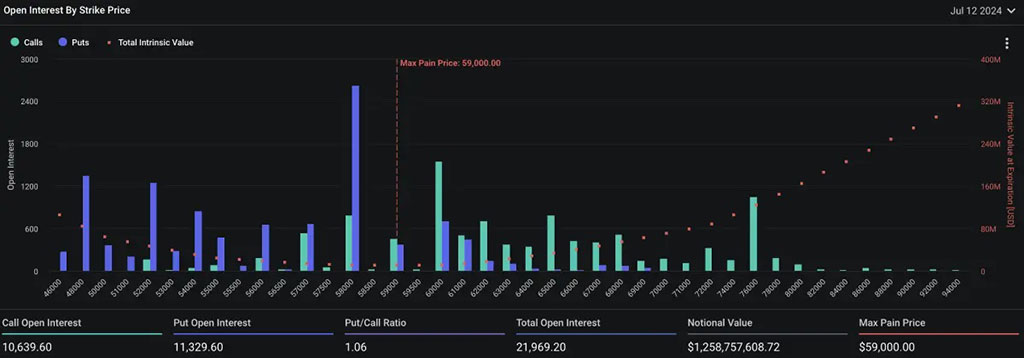

Данные по опционам указывают на медвежьи настроения

Ведущая биржа криптовалютных деривативов Deribit сообщает, что спрос на биткойн-опционы с медвежьей ставкой опережает спрос на бычьи ставки. В частности, соотношение пут-колл превысило единицу по мере приближения срока экспирации на этой неделе в пятницу. Этот дисбаланс предполагает пессимистические настроения рынка, поскольку инвесторы покупают больше опционов пут (получая прибыль от снижения цен), чем опционов колл (получая прибыль от повышения цен).

Фото: Дерибит

Как исследователь, изучающий торговые данные Deribit, я заметил интригующую тенденцию: трейдеры, похоже, особенно интересуются пут-опционами с ценами исполнения 58 000, 52 000 и 48 000 долларов. Эта закономерность подразумевает, что эти трейдеры могут либо прогнозировать потенциальные минимальные цены на этих уровнях, либо принимать упреждающие меры для защиты от возможных рыночных спадов.

Как криптоинвестор, я внимательно слежу за идеями, которыми делятся лидеры отрасли, такие как ETC Group. В своем последнем отчете, опубликованном в понедельник, они выделили новую тенденцию, которую я нахожу интригующей. Согласно их анализу, наблюдается заметный рост институционального внедрения цифровых активов. Это положительный знак для долгосрочного роста и легитимности рынка криптовалют.

Как аналитик, я заметил, что рост открытого интереса к биткойн-опционам в первую очередь объясняется ростом открытого интереса к офертам. Эта тенденция согласуется с недавней коррекцией цен Биткойна, предполагая, что трейдеры опционов увеличивают свои ставки на понижение и хеджирование. Кроме того, заметное увеличение объемов пут-колл и месячный перекос в 25-дельта-опционов указывают на существенный спрос на защиту от понижения среди участников рынка.

Подразумеваемый рост волатильности Биткойна

Как исследователь, я наткнулся на интригующий вывод в отчете ETC Group: подразумеваемая волатильность Биткойна значительно выросла. Этот показатель используется для оценки ожиданий рынка будущих колебаний цен и в настоящее время колеблется в районе 50,5% для месячных опционов «при деньгах». Трейдеры готовы платить больше за эти опционы с повышенной подразумеваемой волатильностью, что говорит о том, что они стремятся обеспечить защиту от потенциальных изменений цен.

Анализ в отчете показывает «аномальную временную структуру волатильности», которая характеризуется большей подразумеваемой волатильностью для краткосрочных опционов по сравнению с долгосрочными. Такое наблюдение специалистов ETC Group может указывать на «чрезмерные медвежьи настроения» на рынке опционов.

В настоящее время цена Биткойна составляет 56 129 долларов США, что на 1,20% меньше, чем за последний день. Напротив, цифровая валюта за последнюю неделю испытала более значительное падение на 8,70%. Удивительно, но за последние 24 часа объем торгов биткойнами значительно увеличился до $33,96 млрд, что означает существенный рост на 69%.

Смотрите также

- БИТКОИН ПРОГНОЗ. BTC криптовалюта

- ПРОГНОЗ ДОЛЛАРА К ШЕКЕЛЮ

- ЭФИРИУМ ПРОГНОЗ. ETH криптовалюта

- SOL ПРОГНОЗ. SOL криптовалюта

- ZEC ПРОГНОЗ. ZEC криптовалюта

- SAROS ПРОГНОЗ. SAROS криптовалюта

- STRK ПРОГНОЗ. STRK криптовалюта

- ПРОГНОЗ ЕВРО К ШЕКЕЛЮ

- ДОГЕКОИН ПРОГНОЗ. DOGE криптовалюта

- FARTCOIN ПРОГНОЗ. FARTCOIN криптовалюта

2024-07-08 19:00