Финансовый Отчёт: «АЛРОСА: Алмазный Титан или Камень Преткновения? Обзор Рынка на 17 Апреля 2025″

Подготовлено: 17 Апреля 2025, 19:00

1. Макроэкономический Обзор

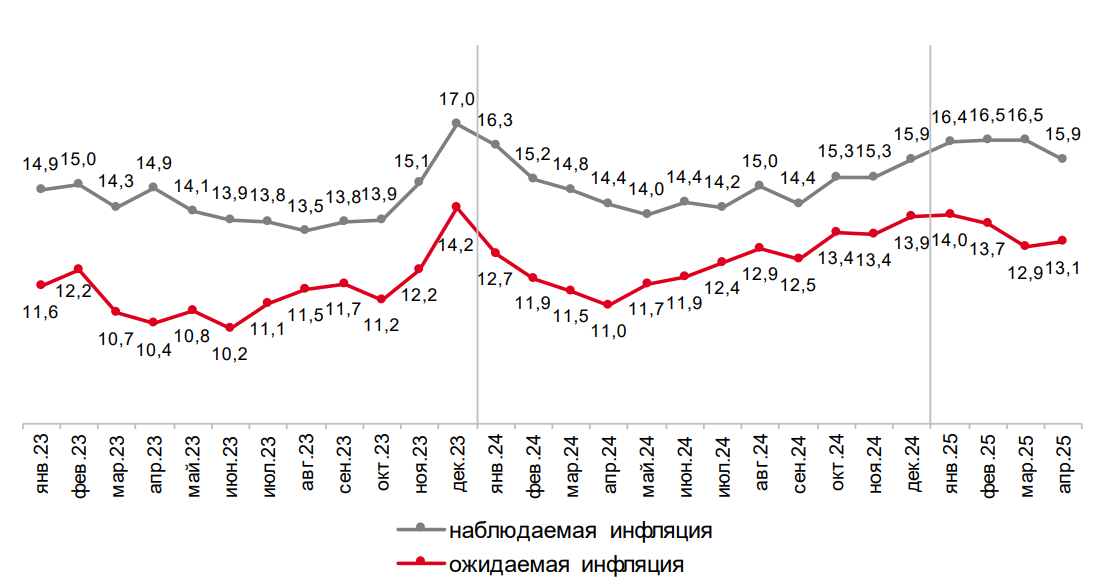

Глобальная экономическая обстановка характеризуется умеренным ростом, осложненным инфляционными рисками и геополитической неопределенностью. В России инфляционные ожидания продолжают расти, несмотря на усилия Центрального Банка по сдерживанию инфляции. Согласно данным исследования ООО «инФОМ», опубликованным Банком России, инфляционные ожидания россиян на год вперед в апреле 2025 года выросли до 13,1% с 12,9% в предыдущем месяце. Это первый рост показателя с января текущего года. При этом наблюдаемая инфляция в апреле снизилась до 15,9% с 16,5% в марте.

Ищешь ракеты? Это не к нам. У нас тут скучный, медленный, но надёжный, как швейцарские часы, фундаментальный анализ.

Бесплатный Телеграм канал

Рост инфляционных ожиданий может оказать дополнительное давление на потребительский спрос и инвестиционную активность. Центральный Банк, вероятно, продолжит политику жесткой монетарной политики, что может привести к дальнейшему повышению процентных ставок. Это, в свою очередь, окажет негативное влияние на экономический рост.

Внешние факторы также оказывают значительное влияние на российскую экономику. Усиление санкционного давления на Иран и ожидания снижения новых тарифов на импорт товаров в США оказывают поддержку мировым ценам на нефть. Стоимость эталонного сорта нефти марки Brent поднимается на 1,07%, до $66,56 за баррель. Однако, спекулянты могут зафиксировать прибыль в нефти, что может привести к коррекционному снижению котировок черного золота в районе $65 за баррель. В дальнейшем мировые цены, скорее всего, продолжат рост до $70 и на фоне торговых переговоров США с другими странами будут колебаться в диапазоне $65-70 за баррель Brent.

Экспорт и импорт России, по данным ЦБ, снизились в 1 квартале умеренно. В первом квартале 2025 года профицит счета текущих операций сложился в размере 20 млрд долл. США, что несколько меньше, чем в аналогичном периоде прошлого года. Стоимостный объем экспорта товаров в 1 квартале снизился на 4% г/г, а стоимостный объем импорта товаров в этом периоде уменьшился на 3% г/г.

2. Анализ Финансовых Рынков

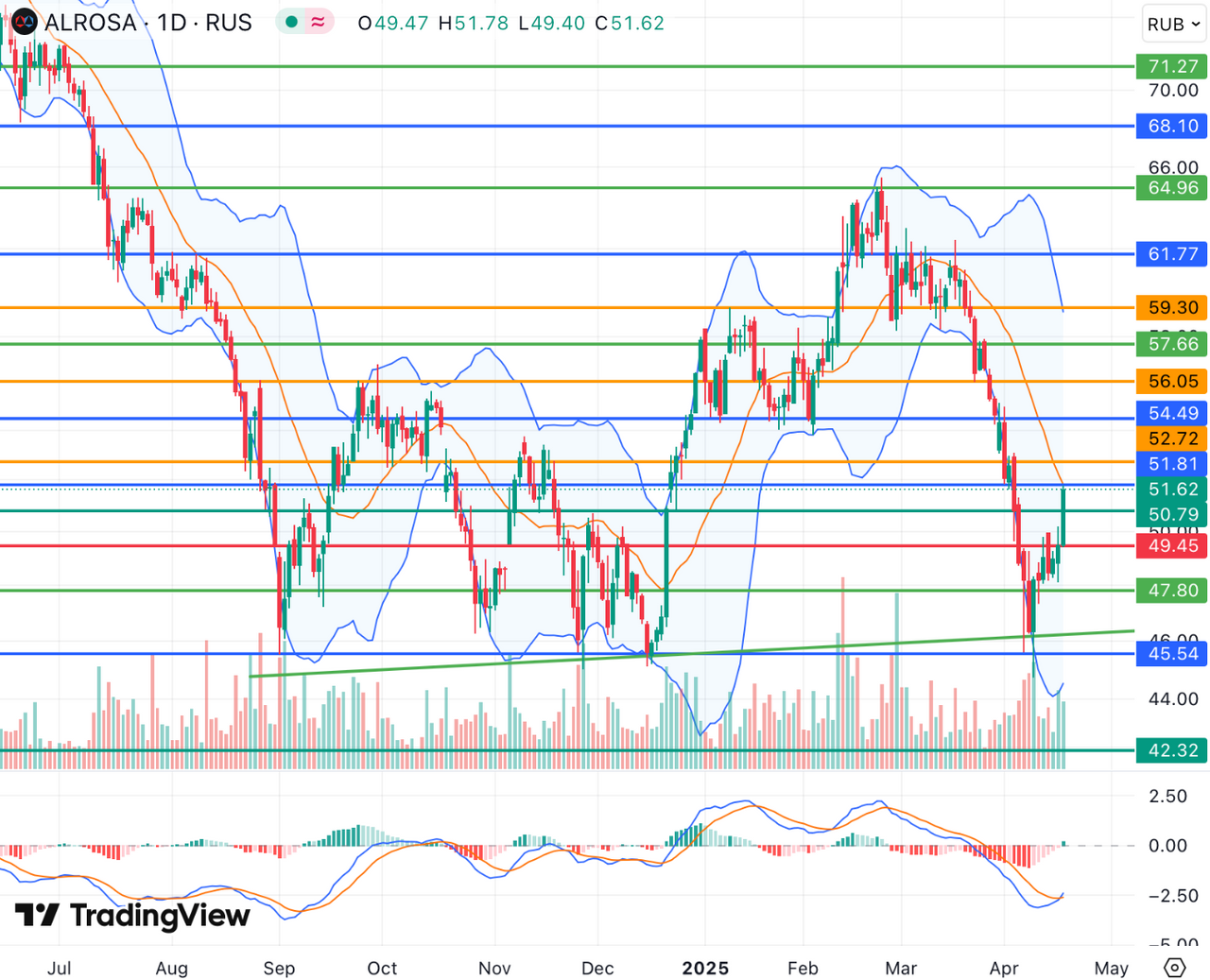

Акции: Российский фондовый рынок демонстрирует смешанную динамику. Акции «Сбербанка» вернулись к росту на фоне комментариев главы банка Германа Грефа о намерении направить на дивиденды за 2024 год не менее 50% прибыли. Акции «АЛРОСА» позитивно восприняли информацию о диверсификации активов. Однако, акции ТМК отреагировали негативно на рекомендацию совета директоров не выплачивать дивиденды за 2024 год.

Облигации: Индекс RGBI растет в ожидании заседания ЦБ. Результаты вчерашних аукционов Минфина демонстрируют оживление интереса к госбумагам. Спрос на длинный 15-летний выпуск ОФЗ оказался заметно выше, чем на короткую 4-летнюю бумагу. По итогам 2 аукционов Минфин разместил ОФЗ на 112 млрд руб. Считаем, что инвесторам можно рассчитывать на смягчение сигнала ЦБ по дальнейшей монетарной политике, что будет поддерживать спрос на госбумаги.

Валюты: ЦБ снизил официальный курс доллара на 18 апреля до 82,02 рубля. Курс евро снижен до 93,2513 рубля, а курс юаня составит 11,1915 рубля.

Сырьё: Мировые цены на нефть растут на фоне усиления санкционного давления на Иран и ожидания снижения новых тарифов на импорт товаров в США. Стоимость эталонного сорта нефти марки Brent поднимается на 1,07%, до $66,56 за баррель. Фьючерсы на уголь в Нью-Касле опустились с отметки $124,6/т до отметки $103/т.

Прогнозы и рекомендации:

- АЛРОСА: Рекомендуем ценные бумаги компании к покупке с таргетом 60 руб. и апсайдом 16,5% от текущей цены. Цель для долгосрочных инвестиций в эти акции — 85 руб., потенциал роста — 65%.

- ММК: Сохраняем по компании позитивный прогноз, фундаментального роста ждем по мере появления новостей, подтверждающих сценарий смягчения ДКП в этом году. Наш таргет на 12 мес.: 52 руб.

3. Основные Риски

Инфляционные риски: Рост инфляционных ожиданий может оказать негативное влияние на экономический рост и потребительский спрос.

Геополитические риски: Усиление санкционного давления на Россию и другие страны может привести к нестабильности на финансовых рынках.

Риски, связанные с отдельными компаниями: Истощение действующих месторождений АЛРОСА, высокие капвложения на фоне слабого рынка, политическая зависимость компании.

4. Инвестиционные Идеи

Консервативная инвестиционная идея: Покупка облигаций федерального займа (ОФЗ) с фиксированным купоном. ОФЗ являются надежным инструментом с гарантированным доходом. Доходность по ОФЗ может составить 8-9% годовых.

Рискованная инвестиционная идея: Покупка акций «АЛРОСА». Компания имеет потенциал роста благодаря диверсификации активов и восстановлению алмазно-бриллиантового рынка. Однако, акции компании подвержены рискам, связанным с санкциями и ситуацией на мировом рынке алмазов.

Приложение

Изменение цены на Австралийский уголь

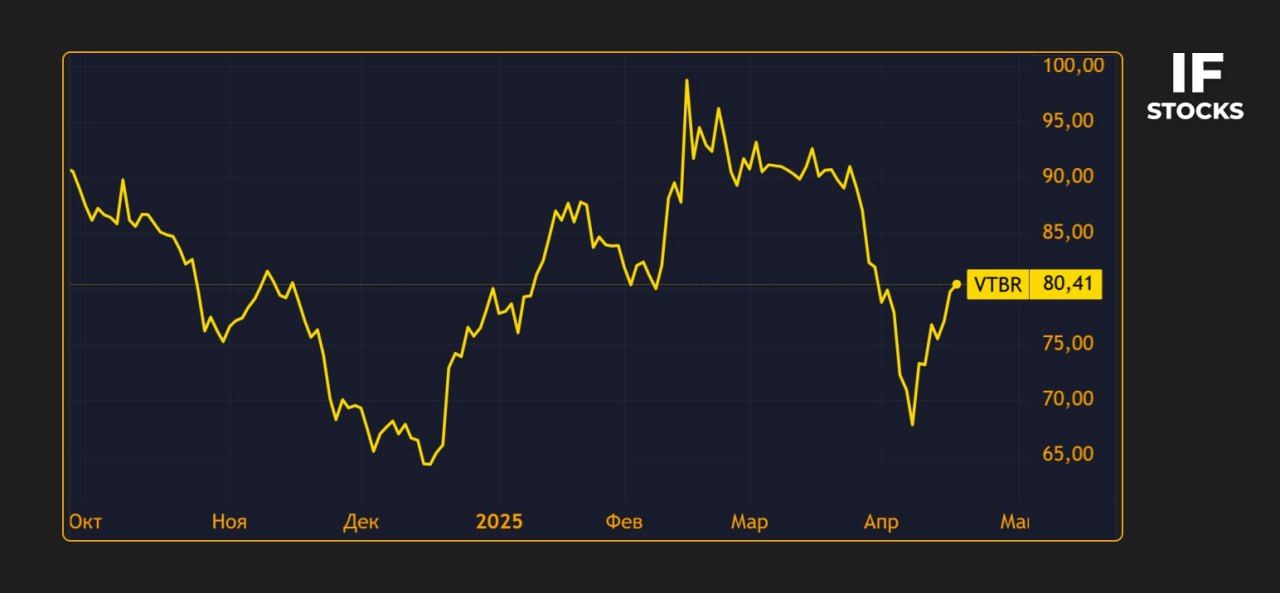

Динамика акций ВТБ

Дисклеймер: Редакция cryptomoon.ru выражает благодарность руководству ВТБ за предоставленную информацию для подготовки данного обзора. Данный отчёт не является инвестиционной рекомендацией. Инвестиции в финансовые рынки сопряжены с риском потери капитала.

Рекомендации:

- ПРОГНОЗ ДОЛЛАРА К ШЕКЕЛЮ

- БИТКОИН ПРОГНОЗ. BTC криптовалюта

- SOL ПРОГНОЗ. SOL криптовалюта

- ЭФИРИУМ ПРОГНОЗ. ETH криптовалюта

- SAROS ПРОГНОЗ. SAROS криптовалюта

- Акции Южуралзолото ГК прогноз. Цена акций UGLD

- ПРОГНОЗ ДОЛЛАРА К ЗЛОТОМУ

- РИППЛ ПРОГНОЗ. XRP криптовалюта

- FARTCOIN ПРОГНОЗ. FARTCOIN криптовалюта

- AXS ПРОГНОЗ. AXS криптовалюта

2025-04-17 19:01