Автор: Денис Аветисян

Исследование предлагает инновационную систему для повышения устойчивости и прибыльности торговли в периоды макроэкономической волатильности.

Предложена методика, объединяющая байесовские игры, генеративные модели и состязательное обучение с подкреплением для симуляции и оптимизации торговых стратегий.

Читаем отчёты, пьём кофе, ждём дивиденды. Если тебе надоел хайп и ты ищешь скучную, но стабильную гавань — добро пожаловать.

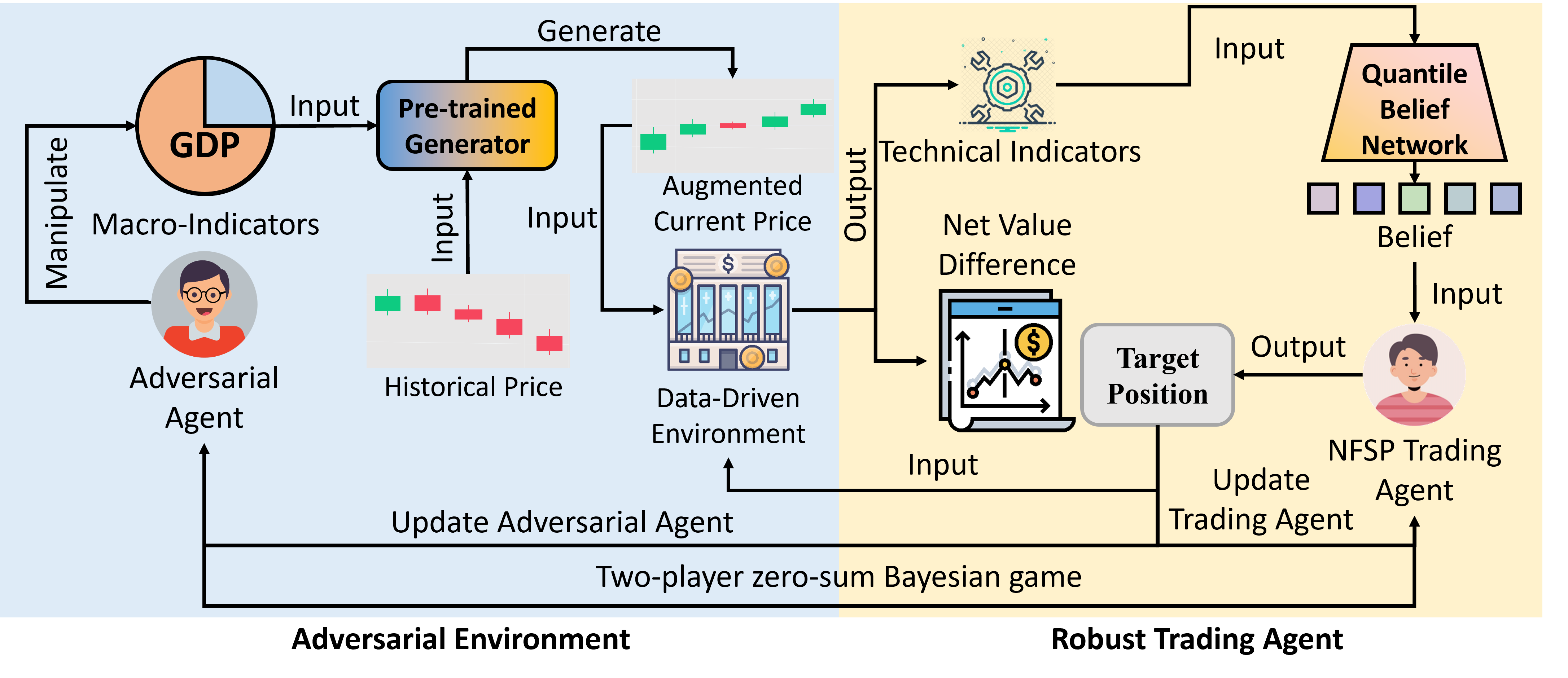

Бесплатный Телеграм каналАлгоритмическая торговля, несмотря на высокую эффективность в тестовых условиях, часто демонстрирует снижение производительности в условиях меняющихся рыночных режимов. В работе «Bayesian Robust Financial Trading with Adversarial Synthetic Market Data» предложен новый подход к решению этой проблемы, основанный на создании устойчивой к возмущениям системы торговли с использованием генеративных моделей и состязательного обучения. Авторы показали, что интеграция макроэкономических факторов в процесс генерации синтетических данных и применение байесовской игры между торговым агентом и симулятором рыночных возмущений позволяет добиться повышения прибыльности и снижения рисков в условиях высокой волатильности. Способна ли предложенная архитектура обеспечить стабильное функционирование торговых стратегий в условиях непредсказуемых макроэкономических шоков?

Торговля в условиях неопределённости: вызовы и риски

Традиционные количественные стратегии торговли, как правило, опираются на анализ исторических данных, что делает их уязвимыми к неожиданным изменениям на рынке и намеренным манипуляциям. Эта зависимость от прошлого создает серьезные риски, поскольку финансовые рынки подвержены влиянию непредсказуемых событий и адаптации других участников. Стратегии, успешно работавшие в определенных исторических условиях, могут быстро утратить эффективность при возникновении новых рыночных режимов или при целенаправленных попытках исказить данные для получения нечестной прибыли. Уязвимость к манипуляциям особенно актуальна в эпоху высокочастотной торговли и алгоритмических стратегий, где небольшие искажения в данных могут привести к значительным убыткам. Поэтому, развитие методов, способных учитывать неопределенность и противостоять намеренным искажениям, является критически важной задачей для обеспечения стабильности и надежности количественных стратегий.

Современные финансовые рынки характеризуются постоянно растущей сложностью, обусловленной увеличением объемов торгов, скоростью транзакций и разнообразием участников. В связи с этим, традиционные количественные модели, разработанные для относительно стабильных условий, все чаще демонстрируют снижение эффективности в периоды повышенной волатильности и непредсказуемости. Необходимость адаптации к меняющимся рыночным реалиям требует разработки новых подходов, способных учитывать нелинейные зависимости, быстро реагировать на возникающие тренды и сохранять устойчивость к экстремальным событиям. Модели, обладающие повышенной робастностью, способны не только минимизировать риски, но и извлекать выгоду из нестабильности, обеспечивая стабильную доходность в широком спектре рыночных условий. Разработка таких моделей является ключевой задачей для обеспечения конкурентоспособности в современной финансовой среде.

Существующие методы количественного трейдинга зачастую не учитывают присущую финансовым рынкам неопределенность и возможность преднамеренного влияния со стороны других участников. Это приводит к тому, что модели, разработанные на исторических данных, демонстрируют неоптимальную производительность в периоды высокой волатильности и при изменении рыночной конъюнктуры. Неспособность адаптироваться к стратегическому поведению других игроков, стремящихся максимизировать свою прибыль, может приводить к убыткам и снижению эффективности торговых стратегий. В условиях возрастающей сложности финансовых рынков, моделирование и прогнозирование, игнорирующее фактор стратегического взаимодействия, становится все менее надежным инструментом для принятия инвестиционных решений.

Робастное обучение с подкреплением: адаптация к непредсказуемости

Робастное обучение с подкреплением (Robust RL) расширяет возможности стандартного обучения с подкреплением, вводя явное рассмотрение неопределенности и потенциальных возмущений в окружающей среде. В то время как традиционное обучение с подкреплением предполагает статичную и предсказуемую среду, Robust RL учитывает, что реальные системы подвержены шумам, ошибкам моделирования и внешним воздействиям. Это достигается путем моделирования неопределенности в динамике среды и функциях вознаграждения, позволяя агенту разрабатывать стратегии, устойчивые к неблагоприятным условиям. В отличие от подходов, ориентированных на средние значения, Robust RL стремится оптимизировать производительность агента в худшем из рассматриваемых сценариев, обеспечивая более надежное и предсказуемое поведение в различных ситуациях.

В основе Robust Reinforcement Learning (Robust RL) лежит использование Robust Markov Decision Process (Robust MDP) — расширения стандартной модели MDP, позволяющего учитывать неопределенность и потенциальные возмущения в среде. В отличие от классических MDP, предполагающих известную и детерминированную динамику, Robust MDP моделирует худшие из возможных сценариев развития событий. Это достигается путем определения области неопределенности для параметров среды и оптимизации стратегии агента таким образом, чтобы обеспечить ее эффективность даже при реализации наихудшего случая в рамках этой области. Такой подход гарантирует устойчивость и надежность агента в сложных и непредсказуемых условиях, поскольку он способен принимать решения, оптимальные не только в среднем, но и в самых неблагоприятных ситуациях.

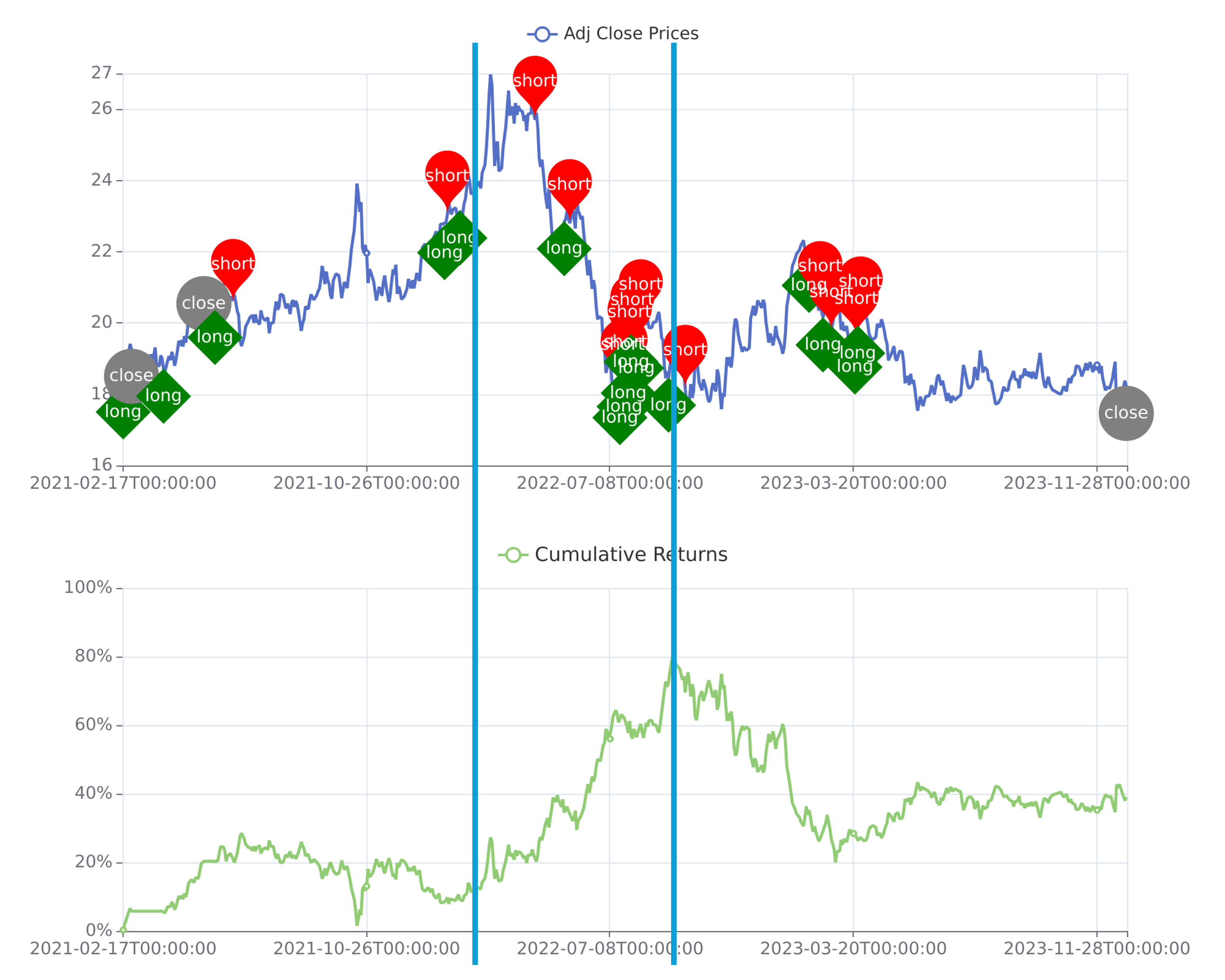

Ключевым аспектом обучения с подкреплением, устойчивого к неблагоприятным воздействиям (Robust RL), является разработка агентов, способных предвидеть и смягчать последствия преднамеренных атак на систему. В результате, создается более стабильная и надежная торговая система, продемонстрировавшая превосходство над базовыми методами при тестировании на девяти биржевых фондах (ETFs). Данное превосходство подтверждается последовательными результатами, указывающими на повышенную устойчивость агентов Robust RL к манипуляциям и непредсказуемым изменениям рыночной конъюнктуры.

Симуляция рыночной динамики с помощью состязательных агентов

Ключевым элементом нашей методологии является разработка Сопернического Агента (Adversarial Agent), предназначенного для стратегического изменения рыночных условий и проверки устойчивости торгового агента. Этот агент не является случайным генератором шума, а активно стремится к оптимизации своих действий с целью максимизации влияния на результаты торговли, тем самым выявляя слабые места в стратегии торгового агента и оценивая его способность адаптироваться к неблагоприятным сценариям. В процессе обучения, Сопернический Агент использует информацию о действиях торгового агента для корректировки своей стратегии, создавая динамически меняющуюся среду, требующую от торгового агента постоянной адаптации и улучшения своих алгоритмов.

Агент-противник использует фреймворк байесовской игры для моделирования взаимодействия с торговым агентом в условиях неполной информации. В рамках этой модели каждый агент имеет свои собственные частные сигналы и убеждения о состоянии рынка и действиях оппонента. Байесовская структура позволяет агенту-противнику обновлять свои убеждения на основе наблюдаемых действий торгового агента, формируя оптимальную стратегию для максимизации своей полезности, при этом учитывая неопределенность относительно стратегии и информации торгового агента. Это достигается путем вычисления равновесия Нэша в байесовской игре, что обеспечивает рациональное поведение обоих агентов в условиях неполной информации и стратегического взаимодействия.

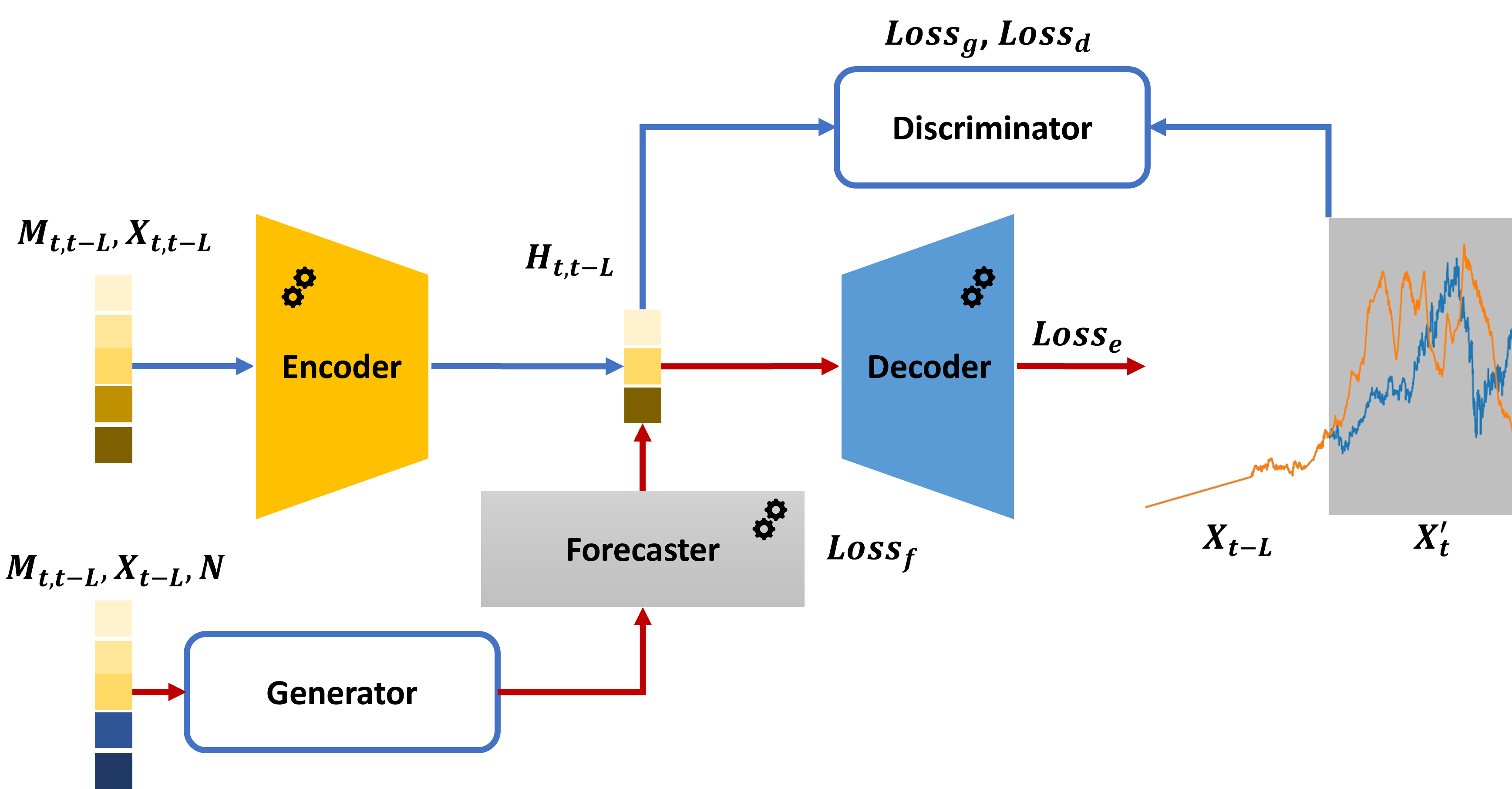

Для реалистичного моделирования рыночной динамики используется генератор рыночных данных, включающий макроэкономические показатели и временные зависимости. Этот генератор обеспечивает высокую степень соответствия с реальными рыночными условиями, что подтверждается минимальным расхождением в корреляции признаков и макроэкономических факторов (Feature-Macro Correlation) по сравнению с альтернативными генераторами. Оценка проводилась на исторических данных, демонстрируя, что предложенный генератор обеспечивает наиболее точное воспроизведение рыночных паттернов и зависимостей, что критически важно для оценки устойчивости торговых агентов в стрессовых ситуациях и проведения адекватных backtest-ов.

Моделирование убеждений и стабильное обучение стратегии

Для оценки вероятностного распределения состояний рынка используется сеть квантильных убеждений (Quantile Belief Network). В отличие от традиционных методов, оценивающих только среднее значение, данная сеть позволяет моделировать полное распределение, определяя квантили вероятности различных исходов. Это обеспечивает более детальное и нюансированное понимание потенциальных рыночных ситуаций, включая оценку вероятности как благоприятных, так и неблагоприятных сценариев, и позволяет учитывать степень неопределенности при принятии торговых решений. Сеть квантильных убеждений эффективно моделирует сложные зависимости между различными факторами, влияющими на рыночные состояния, что повышает точность прогнозирования и улучшает качество управления рисками.

Байесовский нейронный фиктивный самообучающийся процесс (Bayesian Neural Fictitious Self-Play) объединяет байесовские методы с концепцией фиктивной игры, обеспечивая стабильное и устойчивое обучение стратегии в условиях неопределенности. В рамках данного подхода, агент моделирует поведение противника, используя байесовский вывод для оценки вероятности различных стратегий оппонента. Затем, агент обучается оптимальной стратегии, принимая во внимание эти вероятностные оценки, что позволяет адаптироваться к изменяющемуся поведению противника и поддерживать стабильную производительность даже при высокой степени неопределенности. По сути, это итеративный процесс, где агент учится на основе смоделированного поведения противника, а затем обновляет свою модель поведения противника на основе своих действий и наблюдаемых результатов.

Предложенная структура позволяет агенту адаптировать свою торговую стратегию, основываясь на оценках вероятности действий оппонента. Это приводит к формированию более устойчивых и прибыльных торговых стратегий, что подтверждается результатами тестирования на девяти ETF. В ходе экспериментов зафиксировано стабильное улучшение коэффициента Шарпа и снижение максимальной просадки по сравнению со стандартными подходами. В частности, применение данной модели позволило добиться последовательного повышения эффективности торговли и снижения рисков, что свидетельствует о ее практической ценности для автоматизированных торговых систем.

Целостность данных и перспективы развития

Для обеспечения точности и надежности симуляции, в процессе генерации рыночных данных применяется метод корреляционно-взвешенной импутации. Этот подход позволяет эффективно заполнять пропущенные значения, учитывая взаимосвязи между различными финансовыми инструментами и рыночными показателями. Вместо использования стандартных методов, таких как средние значения или медианы, импутация на основе корреляции позволяет сохранить структуру данных и избежать искажений, которые могут повлиять на результаты моделирования. Благодаря этому, симуляция более адекватно отражает реальные рыночные процессы и обеспечивает более достоверные прогнозы, что особенно важно для разработки и тестирования количественных торговых стратегий.

Архитектура Transformer значительно улучшает представление состояния (State Representation), используемое агентом в процессе торговли. В отличие от традиционных рекуррентных нейронных сетей, Transformer использует механизм внимания (attention), позволяющий модели взвешивать важность различных частей входных данных — исторических рыночных сигналов — при принятии решений. Это позволяет агенту более эффективно выявлять сложные зависимости и корреляции в данных, игнорируя несущественные факторы. В результате, агент способен более точно интерпретировать рыночные сигналы, предсказывать изменения и, следовательно, адаптировать свою торговую стратегию для максимизации прибыли и минимизации рисков. Улучшенное представление состояния, основанное на Transformer, обеспечивает более глубокое понимание рыночной динамики и позволяет агенту реагировать на изменения более оперативно и эффективно.

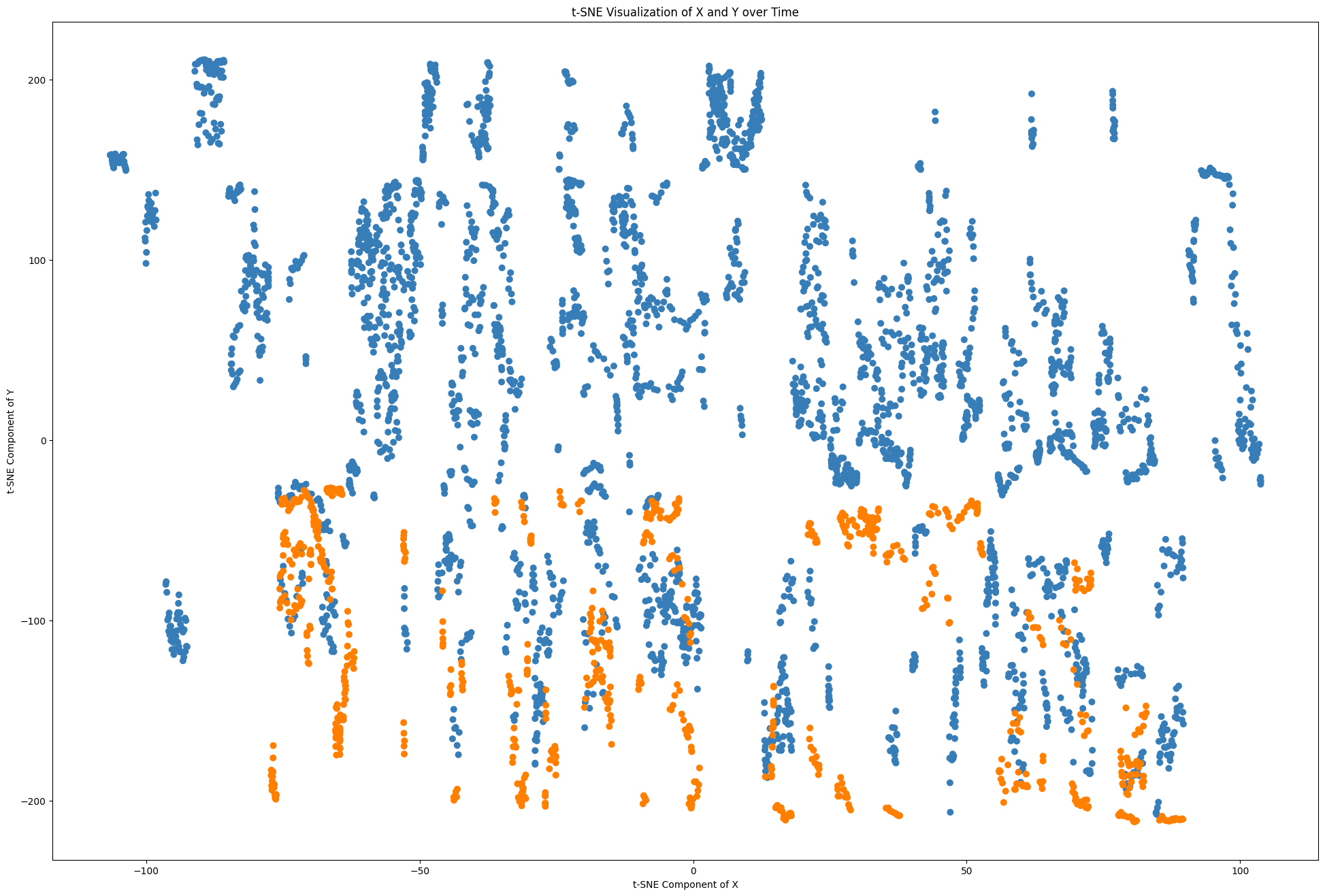

Предложенный комплексный подход демонстрирует значительный потенциал в создании устойчивых и прибыльных количественных торговых стратегий. Исследования показали, что разработанная система не только более точно отражает динамику рынка, что подтверждается снижением различий в автокорреляционной функции абсолютных значений доходности (AbsReturnsACF), но и открывает новые горизонты для дальнейших исследований в области адаптивного моделирования рынка и искусственного интеллекта в финансах. Перспективы включают разработку более сложных алгоритмов, способных адаптироваться к меняющимся рыночным условиям, и создание интеллектуальных систем, оптимизирующих торговые стратегии в режиме реального времени, что позволит существенно повысить эффективность инвестиционных процессов и снизить риски.

В представленной работе наблюдается стремление к созданию устойчивых торговых стратегий, способных адаптироваться к непредсказуемым макроэкономическим условиям. Авторы пытаются предвидеть и нивелировать риски, используя генеративные модели и состязательное обучение. Однако, как справедливо заметил Кен Томпсон: «Всё становится более сложным, а потом всё равно ломается». Идея о генерации синтетических данных для обучения агента, безусловно, интересна, но история показывает, что даже самые тщательно разработанные модели оказываются уязвимыми к неожиданным изменениям на рынке. Итоговый монолит, даже если он и построен на основе изящных алгоритмов, рано или поздно потребует переработки или полной замены. Подобные попытки «укротить» волатильность рынка кажутся вечной гонкой за недостижимым идеалом.

Что дальше?

Представленная работа, как и большинство «революционных» подходов, лишь отодвигает проблему, а не решает её. Создание генеративной модели, способной воспроизводить макроэкономическую турбулентность, — это, конечно, шаг вперёд, но всегда найдётся фактор, который модель упустила. Рынок неизменно найдет способ сломать даже самую элегантную теорию. По сути, это просто более изощренный способ сказать: «MVP — это способ отложить исправление ошибок».

Более перспективным представляется не поиск идеальной генеративной модели, а разработка агентов, устойчивых к любым отклонениям от ожидаемого поведения. На практике это означает отказ от идеи «робастности к известным неизвестным» и переход к разработке систем, способных адаптироваться к «неизвестным неизвестным». Иначе говоря, не предсказывать кризис, а учиться выживать в хаосе.

Стоит помнить, что «устойчивость» — это часто просто эвфемизм для «дорогой способ усложнить». Если код выглядит идеально — значит, его ещё никто не деплоил. В конечном итоге, ключевым вопросом остаётся не столько построение сложных моделей, сколько разработка эффективных механизмов мониторинга и быстрого реагирования на нештатные ситуации. А это, как правило, требует гораздо больше ручного труда и здравого смысла, чем изящных алгоритмов.

Оригинал статьи: https://arxiv.org/pdf/2601.17008.pdf

Связаться с автором: https://www.linkedin.com/in/avetisyan/

Смотрите также:

- БИТКОИН ПРОГНОЗ. BTC криптовалюта

- ПРОГНОЗ ДОЛЛАРА К ШЕКЕЛЮ

- SOL ПРОГНОЗ. SOL криптовалюта

- ЭФИРИУМ ПРОГНОЗ. ETH криптовалюта

- SAROS ПРОГНОЗ. SAROS криптовалюта

- AXS ПРОГНОЗ. AXS криптовалюта

- FARTCOIN ПРОГНОЗ. FARTCOIN криптовалюта

- РИППЛ ПРОГНОЗ. XRP криптовалюта

- ДОГЕКОИН ПРОГНОЗ. DOGE криптовалюта

- ПРОГНОЗ ЕВРО К ШЕКЕЛЮ

2026-01-27 09:16