Макроэкономический обзор

На текущий момент финансовые рынки находятся под влиянием нескольких ключевых макроэкономических факторов, которые определяют общую динамику и настроения инвесторов. Одним из основных событий является решение Центрального Банка России (ЦБ РФ) о снижении ключевой ставки на 200 базисных пунктов до 18% годовых. Это решение было ожидаемым, однако рынок отреагировал с осторожностью, что отразилось на динамике индексов и акций.

Ищешь ракеты? Это не к нам. У нас тут скучный, медленный, но надёжный, как швейцарские часы, фундаментальный анализ.

Бесплатный Телеграм каналВлияние ключевой ставки на экономику и финансовые рынки является многофакторным. С одной стороны, снижение ставки может стимулировать кредитование и потребительскую активность, что положительно сказывается на росте экономики. С другой стороны, оно может вызвать инфляционные риски, особенно в условиях высокого бюджетного дефицита и сохраняющихся геополитических рисков.

Прогноз по инфляции на 2025 год был пересмотрен ЦБ РФ в сторону понижения — до 6-7% с 7-8%. Это отражает текущую тенденцию к замедлению инфляции, которая может быть обусловлена как сезонными факторами, так и мерами регулятора. Однако не исключено, что осенние данные по инфляции могут внести коррективы в текущие прогнозы.

Кроме того, на рынок оказывает влияние геополитическая напряженность, связанная с возможностью введения новых санкций со стороны США. Президент США Дональд Трамп дал срок в 50 дней для заключения мирного соглашения между Россией и Украиной, что создает дополнительную неопределенность. В случае ухудшения отношений, рынок может столкнуться с новыми волнами распродаж и увеличением волатильности.

На международной арене также происходят значимые события. США и Евросоюз заключили торговое соглашение, которое позволяет ЕС избежать пошлин в размере 30%. Однако это соглашение содержит ряд условий, выполнение которых может быть проблематичным. Например, ЕС обязался закупить энергоносители на $750 млрд и инвестировать в США $600 млрд. Эти цифры кажутся нереалистичными, что может привести к пересмотру соглашения в будущем.

Анализ ключевых рынков

Анализ рынка акций

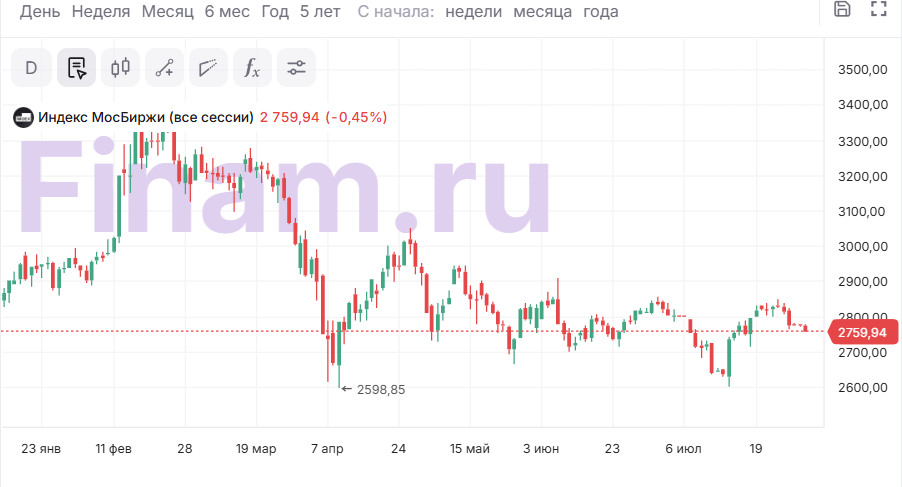

Российский рынок акций в начале недели демонстрирует слабую динамику. Индекс МосБиржи снижается на 0,46% до 2759,53 пункта, а индекс РТС теряет 0,46% до 1092,75 пункта. Влияние на динамику оказывают как внутренние, так и внешние факторы.

Лидеры роста

В числе лидеров роста выделяются акции компаний, которые могут получить выгоду от снижения ключевой ставки и улучшения экономической ситуации:

- МКБ: котировки выросли на 2,09%. Компания может выиграть от снижения ставки, что улучшит условия для кредитования и привлечения клиентов.

- Ленэнерго: акции поднялись на 1,43%. Компания остается привлекательной благодаря стабильным доходам и низкому уровню долговой нагрузки.

- ОВК: котировки выросли на 1,34%. Компания продолжает демонстрировать хорошие финансовые показатели и устойчивость к внешним шокам.

Кроме того, следует отметить рост акций следующих компаний:

Компании, чьи котировки снизились

В то же время, акции некоторых компаний показывают отрицательную динамику:

- Самолет: котировки снизились на 2,97%. Компания может пострадать от ухудшения условий кредитования и снижения спроса на недвижимость.

- АФК Система: акции упали на 2,53%. Компания остается уязвимой к геополитическим рискам и возможным санкциям.

- ПИК: котировки снизились на 2,36%. Компания испытывает трудности из-за замедления роста рынка недвижимости и высокой конкуренции.

Кроме того, акции следующих компаний также показали снижение:

Анализ остальных рынков

На других финансовых рынках также наблюдаются различные тенденции:

Облигации

Рынок государственных облигаций (ОФЗ) демонстрирует умеренно позитивную динамику. Индекс RGBI повысился на 0,46% за неделю, достигнув 118,46 пункта. Кривая доходности ОФЗ сместилась вниз на 4-19 б.п. на отрезке от двух до десяти лет. Это отражает устойчивые ожидания дальнейшего снижения ключевой ставки до 14-15% к концу года.

Валюты

Курс рубля к юаню закрепился выше отметки 11. Аналитики не исключают дальнейшее ослабление рубля, что может усилиться в случае ухудшения геополитической ситуации. Однако на текущий момент нет объективных оснований для значительного роста курса выше 11,3 руб. за юань.

Сырьевые рынки

Цены на нефть Brent растут в пределах 1% до 69 долларов за баррель. Это связано с достижением соглашения между США и ЕС по торговым тарифам, что снижает риски торговой войны. Однако техническая картина на рынке нефти негативна, и не исключены риски дальнейшего снижения цен до $65 за баррель.

Цены на медь также демонстрируют рост, что связано с возможным введением тарифов США на этот металл. Однако долгосрочные перспективы остаются неопределенными, и рост может быть ограничен.

Оценка основных рисков

- Геополитические риски: Возможность введения новых санкций со стороны США и ухудшение отношений с Украиной могут привести к росту волатильности и снижению инвестиционной привлекательности российских активов.

- Экономические риски: Несмотря на снижение ключевой ставки, сохраняются риски замедления экономического роста из-за высокого бюджетного дефицита и слабого спроса. Кроме того, возможное ухудшение инфляционных ожиданий может ограничить дальнейшее смягчение монетарной политики.

- Корпоративные риски: Некоторые компании, особенно в секторе недвижимости и металлургии, могут столкнуться с трудностями из-за снижения спроса и высокой долговой нагрузки. В частности, ММК переживает худшее полугодие за 16 лет, что отражает общие проблемы отрасли.

Инвестиционные идеи

Консервативная идея

Актив: Акции ВТБ

Цель: Защита капитала и стабильный доход

Риск: Низкий

Целевая доходность: 5-7% в год

Триггеры для входа/выхода: Вход на текущих уровнях, выход при достижении целевой цены в 0,075 руб. за акцию или при ухудшении макроэкономической ситуации.

Тактическая идея (средний/высокий риск)

Актив: Акции «Ива»

Цель: Высокий потенциал роста

Риск: Средний/высокий

Целевая доходность: 20-30% в краткосрочной перспективе

Катализаторы роста: Улучшение финансовых показателей, снижение ключевой ставки, рост спроса на продукцию компании.

Сопряженные риски: Ухудшение экономической ситуации, геополитические риски, возможное ухудшение условий кредитования.

Рекомендации:

- БИТКОИН ПРОГНОЗ. BTC криптовалюта

- ПРОГНОЗ ДОЛЛАРА К ШЕКЕЛЮ

- ЭФИРИУМ ПРОГНОЗ. ETH криптовалюта

- SOL ПРОГНОЗ. SOL криптовалюта

- SAROS ПРОГНОЗ. SAROS криптовалюта

- ZEC ПРОГНОЗ. ZEC криптовалюта

- STRK ПРОГНОЗ. STRK криптовалюта

- ПРОГНОЗ ЕВРО К ШЕКЕЛЮ

- ДОГЕКОИН ПРОГНОЗ. DOGE криптовалюта

- FARTCOIN ПРОГНОЗ. FARTCOIN криптовалюта

2025-07-28 11:05