Макроэкономический обзор

На фоне замедления инфляции в России (годовой темп прироста М2 снизился до 15% в июне) Банк России готовится к снижению ключевой ставки на заседании 25 июля. Эксперты прогнозируют снижение на 1–2 процентных пункта до 18%, что подстегнет кредитование и стимулирует экономику. Однако инфляционные риски сохраняются: рост цен на продукты питания и услуги (6,35% за полугодие) может осложнить реализацию монетарной политики.

Читаем отчёты, пьём кофе, ждём дивиденды. Если тебе надоел хайп и ты ищешь скучную, но стабильную гавань — добро пожаловать.

Бесплатный Телеграм канал

Дополнительное давление на рынок оказывает снижение нефтегазовых доходов России (на 37% в июле), вызванное падением цен на нефть и укреплением рубля. Это усугубляется угрозой торгового конфликта между США и ЕС, который может снизить глобальный спрос на сырье.

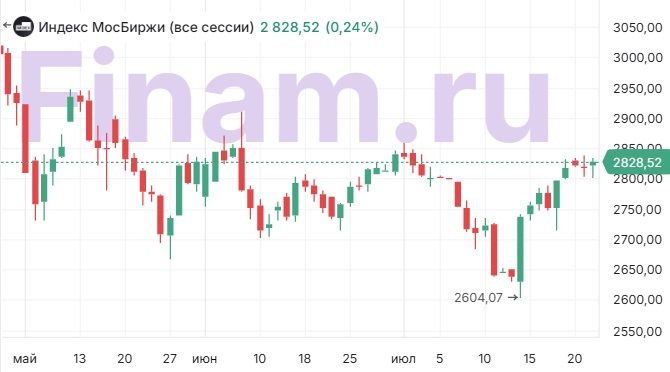

Анализ финансовых рынков

Российские фондовые индексы МосБиржи (+0,14%) и РТС (+0,44%) демонстрируют умеренный рост в ожидании решения ЦБ. Лидеры роста: «Совкомфлот» (+4%), «Норникель» (+2,16%) и «ФосАгро» (+2,14%). Рубль ослаб: доллар вырос до 78,49 рубля, евро — до 92,2 рубля.

На глобальных рынках нефть Brent падает на 1,2% ($68,37/баррель), а американские индексы показывают смешанные результаты (S&P 500: +0,01%, Nasdaq: -0,4%). Основной риск — возможный торговый конфликт США и ЕС, который может привести к замедлению экономики еврозоны и дальнейшему падению цен на нефть.

Основные риски

1. Инфляционный всплеск

Несмотря на замедление инфляции, рост цен на продукты питания (4,8% за полугодие) и коммунальные услуги (двухзначные темпы) может вызвать вторичный скачок инфляции. Ослабление рубля в случае агрессивного снижения ставок усугубит ситуацию.

2. Геополитические конфликты

Торговые разногласия между США и ЕС (с 1 августа) и возможные санкции Великобритании против российского «теневого флота» могут подорвать экспорт и снизить доходы от нефти.

3. Падение цен на нефть

Новые месторождения в Китае и Польше увеличат предложение нефти, что усилит давление на Brent. Прогноз цены: $65–72/баррель до конца июля.

Инвестиционные идеи

Консервативная стратегия: Долговые бумаги

Снижение ставки ЦБ повысит цену облигаций, особенно с высокой дюрацией. Рекомендуется приобрести ОФЗ с погашением в 2030–2035 гг. Целевые доходности: 15–17% годовых. Риск: ухудшение кредитного качества.

Рискованная стратегия: Акции металлургов

«Мечел» и «Русал» могут выиграть от снижения ставок и ослабления рубля. Целевая цена: 250–270 руб. за «Мечел», 220–240 руб. за «Русал». Риск: зависимость от цен на сырье и валютных колебаний.

Дисклеймер: Редакция cryptomoon.ru выражает благодарность руководству БКС за предоставленную информацию для подготовки данного обзора. Материал носит информационный характер и не является финансовым советом.

Рекомендации:

- БИТКОИН ПРОГНОЗ. BTC криптовалюта

- ПРОГНОЗ ДОЛЛАРА К ШЕКЕЛЮ

- SOL ПРОГНОЗ. SOL криптовалюта

- ЭФИРИУМ ПРОГНОЗ. ETH криптовалюта

- SAROS ПРОГНОЗ. SAROS криптовалюта

- AXS ПРОГНОЗ. AXS криптовалюта

- ПРОГНОЗ ДОЛЛАРА К ЗЛОТОМУ

- FARTCOIN ПРОГНОЗ. FARTCOIN криптовалюта

- ДОГЕКОИН ПРОГНОЗ. DOGE криптовалюта

- РИППЛ ПРОГНОЗ. XRP криптовалюта

2025-07-22 22:02