1. Макроэкономический обзор

Сегодняшний день ознаменовался значительным событием в российской и мировой экономике — Банк России принял решение снизить ключевую ставку до 20%, что стало первым шагом к более мягкому монетарному режиму после более чем двух лет жестких ограничений. Это решение вызвало бурную реакцию на рынках и стало важным индикатором изменения сценария развития экономики в ближайшие месяцы.

Глава ЦБ РФ, Эльвира Набиуллина, подчеркнула, что регулятор действует исходя из текущих данных о снижении инфляции и возможности продолжить смягчение денежно-кредитной политики, однако заявил о сохранении «жесткости» условий в будущем. Этот баланс — важнейшее условие для достижения целей по инфляции — 4% к 2026 году, — и для стабилизации курса рубля.

На фоне этого решения инфляция в России в настоящее время находится вблизи нижней границы прогноза ЦБ. Согласно последним данным, базовая инфляция упала до 4,4% в годовом выражении, что говорит о замедлении роста цен и свидетельствует о прогрессе в реализации антикризисных мер. В то же время, глава регулятора отметила, что окончательное значение прогноза по инфляции будет уточнено при обновлении в июле, предполагая, что показатель может быть скорректирован в сторону снижения.

Экономическая активность в России демонстрирует признаки замедления — во втором квартале текущего года рост ВВП продолжает идти на фоне снижающегося спроса, а кредитование остается сдержанным из-за высокой стоимости кредитных ресурсов. Темпы роста внутреннего спроса идут на совпадение с прогнозами, и пока не показывают сильных признаков перегрева, однако сохранение высокой инфляционной динамики и рост зарплат требуют аккуратных решений со стороны ЦБ.

На международной арене фундаментальные процессы остаются важнейшими драйверами — замедление роста мировой экономики, цены на нефть и геополитическая ситуация влияют на курс рубля и спрос на активы российского рынка. В целом глобальная картина остается осторожно-позитивной: снижение ставки в России поддержит курс национальной валюты, а снижение инфляции создаст более комфортные условия для бизнеса и финансовых институтов.

Диаграмма: Индекс МосБиржи и динамика курса рубля после решения ЦБ о снижении ставки

2. Анализ финансовых рынков

Совокупность новостей сегодня формирует оптимистичный настрой на глобальных и локальных рынках. В США основные индексы демонстрируют уверенный рост, хотя и сопровождаются повышенной волатильностью. Официальные статистические данные по рынку труда за май показали, что количество новых рабочих мест ожидаемо составит 125 тысяч при среднем за последние 12 месяцев 157 тысяч, а уровень безработицы — 4,2%. Эти данные свидетельствуют о замедлении рынка труда, что воспринимается инвесторами как признак стабилизации экономики США и, в то же время, потенциального укрепления позиций на рынках рискованных активов.

Фьючерсы на индекс S&P 500 торгуются в диапазоне 5880–6000 пунктов, что почти на уровне предыдущих закрытий, подчеркивая высокую динамику и неопределенность. Этому способствуют события внутри США — политические атаки, конфликты между Трампом и Илоном Маском, что вызывает краткосрочные колебания в настроениях инвесторов. Акции технологического сектора, в том числе гиганты, как Lululemon и Broadcom, демонстрируют динамику компаний с хорошими квартальными результатами, несмотря на снижение в среднем около 0,5–1% по рынку.

На валютном рынке наблюдается сильный рост курса доллара и евро. Стоимость фьючерса на доллар достигла 80,043 рубля, что свидетельствует о характерной для текущих условий сохранения интереса к валютным активам и ожиданиях дальнейшего укрепления американской валюты. Внутри региона курс рубля остается поддерживаемым высокой ставкой и оптимизмом по поводу снижения инфляционного давления, хотя возможны локальные колебания под влиянием геополитических событий и динамики цен на нефть.

Курс нефти Brent во вчерашний день остался практически неизменным — $65,31 за баррель, а WTI — $63,31. Однако сезонные факторы и общие тенденции мировых рынков могут привести к дальнейшему укреплению или коррекции цены сырья.

Особое внимание сегодня привлекает коррекция на рынке криптовалют и секторе стейблкоинов. IPO крупной компании Circle свидетельствует о доверии к стабильным активам и возможности дальнейшего роста сектора криптовалют, что позитивно отражается на котировках и инвестиционных интересах.

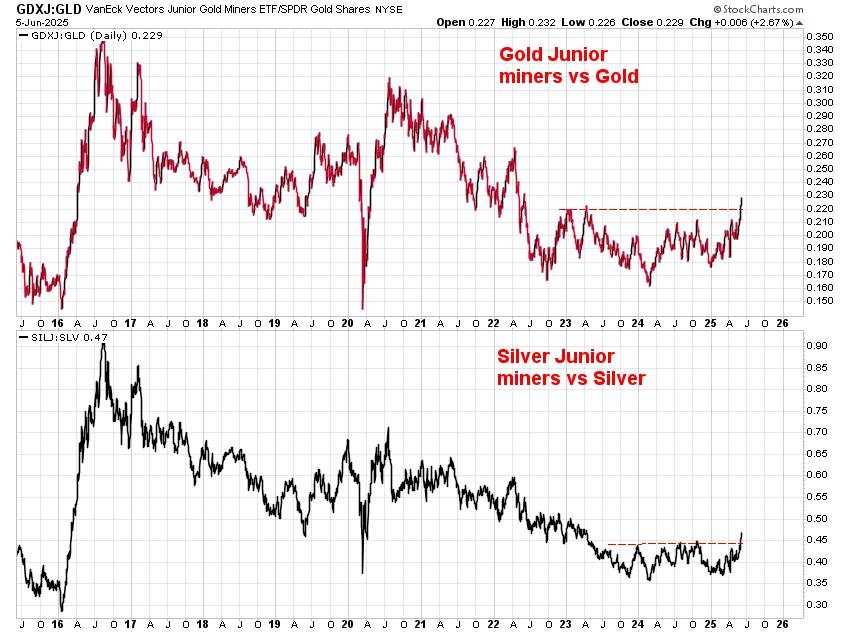

Диаграмма: Соотношения акций джуниор-минералов к металлам и их сигнал для рынка

3. Основные риски

- Геополитическая нестабильность и санкции. Неопределенность в сфере международных отношений, особенно связанные с торговыми войнами, санкциями и санкционными рисками, продолжают оказывать давление на курсы валют и экономические показатели. Возможные новые санкции могут ослабить рубль и вызвать рост волатильности.

- Высокие инфляционные ожидания. Несмотря на снижение инфляции, она все еще держится на двузначных уровнях, и повышенные ожидания населения и бизнеса могут препятствовать формированию устойчивых трендов цен. В случае резкого ухудшения ситуации возможен всплеск инфляции и рост ставок.

- Риск внешних шоков — цены на нефть и сырье. Строгие санкции, снижение спроса или ценовые снижения нефти и энергетического сырья могут вызвать издержки для бюджета, усилить укрепление рубля и затормозить снижение инфляции.

- Валютный риск и курс рубля. Несмотря на текущее укрепление, внешний фон остается напряженным. В случае усиления конфронтации между главными геополитическими центрами, рубль может значительно ослабнуть или колебаться в диапазоне 10.6–11.5 за юань и 76–83 за доллар.

- Риски на рынке кредитования и банковском секторе. Высокие ставки и сдержанность кредитных операций могут в долгосрочной перспективе негативно сказаться на бизнесе и инвесторах, особенно в секторах с высокой долговой нагрузкой.

4. Инвестиционные идеи

Консервативная стратегия: покупка короткосрочных ОФЗ с индексируемым по инфляции купоном

Рекомендуется приобретать инфляционные облигации ОФЗ серии 52002 со сроком погашения в феврале 2028 года. Благодаря высокой доходности — около 9-10% годовых — и гарантированному индексуции по инфляции, такой актив обеспечивает защиту от инфляционных рисков и сохраняет реальную покупательскую способность инвестора. В условиях благоприятных данных по инфляции и стабилизации в экономике, данная стратегия минимизирует риск потери капитала и служит надежной опорой портфеля.

Особое преимущество — возможность фиксировать доходность и минимизация рыночных рисков, поскольку рынок облигаций в России сегодня остается относительно стабильным, а ставки по ОФЗ обеспечивают хорошие условия для долгосрочных инвестиций.

Рискованная стратегия: инвестирование в акции инновационных технологических компаний и киберспортивных ETF

Высокорискованный, но потенциально прибыльный сценарий — вложения в секторы инноваций и развлечений, такие как видеоигры и киберспорт. ETF HERO, сосредоточенный на разработчиках игр и киберспортивных платформах, сегодня демонстрирует прирост около 30% с начала года. При сохранении высоких доходностей, связанных с ростом рынка видеоигр, существует риск коррекции из-за геополитических влияний и высокой оценки компаний.

Инвестирование в такие активы подойдет рискованным портфелям и предполагает гибкую тактику фиксации прибыли после сильных ралли. Потенциал роста здесь связан с расширением сегмента и возможностью выхода новых игр и платформ, однако «черезвычайная волатильность» и внешние риски требуют аккуратного управления.

Заключение

Общий настрой на рынках сегодня — умеренно-позитивный. Решение ЦБ о снижении ставки до 20% стало ключевым фактором поддержки российского рынка, что вызвало краткосрочный рост индексов и укрепление рубля. Влияние макроэкономической ситуации и внутренней политики регулятора создают условия для дальнейших позитивных сценариев, однако сохраняются риски, связанные с геополитикой, инфляционными ожиданиями и динамикой сырьевых цен. Инвесторам рекомендовано диверсифицировать портфели, сочетая безопасные инструменты (короткосрочные ОФЗ) с более рискованными — секторами инноваций и технологического развития. В целом, текущие условия создают благоприятную среду для аккуратных долгосрочных инвестиций при жестком контроле рисков.

Редакция cryptomoon.ru выражает благодарность руководству ЦБ РФ за предоставленную информацию для подготовки данного обзора.

Рекомендации:

- БИТКОИН ПРОГНОЗ. BTC криптовалюта

- ПРОГНОЗ ДОЛЛАРА К ШЕКЕЛЮ

- ЭФИРИУМ ПРОГНОЗ. ETH криптовалюта

- SOL ПРОГНОЗ. SOL криптовалюта

- РИППЛ ПРОГНОЗ. XRP криптовалюта

- ДОГЕКОИН ПРОГНОЗ. DOGE криптовалюта

- SAROS ПРОГНОЗ. SAROS криптовалюта

- FARTCOIN ПРОГНОЗ. FARTCOIN криптовалюта

- SUI ПРОГНОЗ. SUI криптовалюта

- OM ПРОГНОЗ. OM криптовалюта

2025-06-06 16:03