Подготовлено редакцией cryptomoon.ru

1. Макроэкономический Обзор

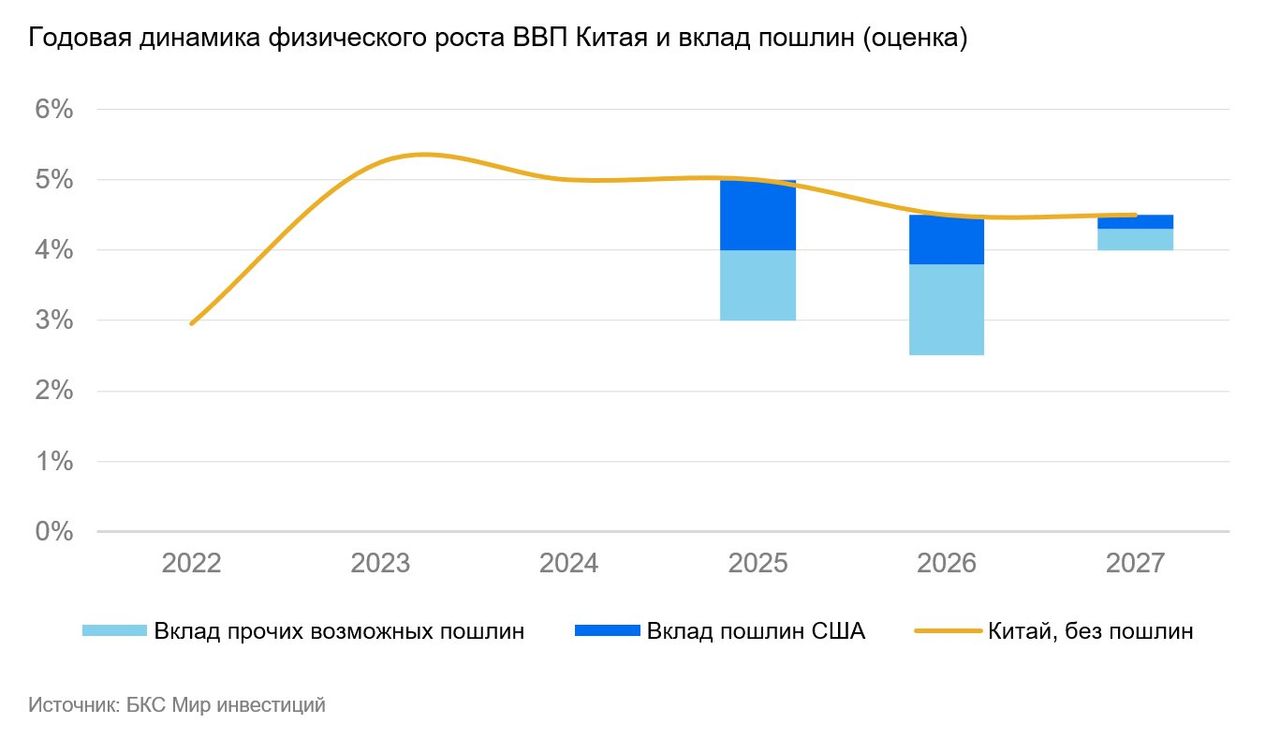

Мировая экономика продолжает испытывать турбулентность, вызванную торговыми войнами и инфляционным давлением. Главным событием дня стало неожиданное решение президента США Дональда Трампа о временной отсрочке введения взаимных пошлин для большинства торговых партнеров, что спровоцировало кратковременное ралли на фондовых рынках. Однако, эскалация торгового конфликта с Китаем, для которого пошлины были увеличены до 125%, ограничивает перспективы дальнейшего роста. Данное решение вызвало эффект «американских горок» на рынках, демонстрируя высокую волатильность и зависимость от политических решений.

Российская экономика, несмотря на внешние вызовы, демонстрирует относительную устойчивость. Рубль продолжает укрепляться, что является дезинфляционным фактором, но в то же время оказывает давление на экспортно-ориентированные компании. Инфляция в России замедлилась на недельной основе, однако в годовом выражении продолжает ускоряться, что заставляет Центральный Банк сохранять жесткую монетарную политику. Согласно данным Росстата, рост потребительских цен с 1 по 7 апреля составил 0,16%, а годовая инфляция ускорилась до 10,25%. Минэкономразвития оценивает повышение цен с начала года в 10,28%.

ЦБ прогнозирует достижение пика инфляции в апреле, и, несмотря на замедление недельной инфляции, говорить о снижении ключевой ставки преждевременно. Инфляционные ожидания населения по-прежнему остаются высокими. Аналитики прогнозируют переход ЦБ к смягчению монетарных условий не ранее третьего квартала 2025 года, при условии устойчивого замедления инфляции.

Европейский Союз, в свою очередь, объявил о введении ответных пошлин на американские товары, что усиливает напряженность в мировой торговле. Данные меры могут оказать негативное влияние на экономический рост как в США, так и в Европе.

Комментарии по заметным событиям:

- Решение Трампа по пошлинам: Временная отсрочка введения пошлин для большинства торговых партнеров США вызвала кратковременный позитив на рынках, однако усиление конфликта с Китаем ограничивает перспективы дальнейшего роста. Это решение демонстрирует непредсказуемость торговой политики США и создает высокую неопределенность для инвесторов.

- Укрепление рубля: Укрепление рубля оказывает дезинфляционное воздействие, однако негативно сказывается на экспортно-ориентированных компаниях, снижая их конкурентоспособность.

- Инфляция в России: Замедление недельной инфляции является позитивным сигналом, однако в годовом выражении инфляция продолжает ускоряться, что требует от ЦБ сохранения жесткой монетарной политики.

- Действия Европейского Союза: Введение ответных пошлин на американские товары усиливает напряженность в мировой торговле и может оказать негативное влияние на экономический рост как в США, так и в Европе.

- Ремонт на КТК: Ремонтные работы на НПС «Кропоткинская» Каспийского трубопроводного консорциума (КТК), подвергшейся атаке БПЛА, продолжаются, и ввод в эксплуатацию запланирован до конца мая. Это событие подчеркивает уязвимость критической инфраструктуры и оказывает влияние на объемы транспортировки нефти.

2. Анализ Финансовых Рынков

Акции: Российский рынок акций отреагировал ростом на новость о временной отсрочке введения пошлин, однако этот рост носит спекулятивный характер. Индекс МосБиржи вырос на 4,1%, составив 2759,63 пункта. Однако, рынок по-прежнему находится в локальном нисходящем тренде, и пробил все значимые уровни поддержки.

Акции «Татнефти» привлекли внимание инвесторов на фоне рекомендации выплаты финальных дивидендов в размере 43,11 руб. на акцию, что соответствует доходности около 6,7-6,9%. Несмотря на это, аналитики сохраняют нейтральный взгляд на акции компании, учитывая снижение мировых цен на нефть, укрепление рубля и рост ставки налога на прибыль.

Акции «Северстали» продолжают демонстрировать слабость из-за отсутствия дивидендной составляющей и внешних драйверов роста. Компания не выплачивала итоговые дивиденды за 2024 год, и дальнейшие выплаты будут зависеть от ситуации с внутренним спросом и финансовых результатов.

Акции «Русагро» серьезно просели после ареста бизнесменов Мошковича и Басова. Пока люди, имеющие прямое отношение к компании, находятся под стражей и ведется следствие, ожидать чудес в виде восстановления акций не следует. Для среднесрочных вложений бумаги не интересны.

Облигации: Минэкономразвития планирует провести первый отбор малых и средних предприятий (МСП) для предоставления субсидий на размещение ценных бумаг на бирже в июне-июле 2025 года. Данная программа направлена на стимулирование размещения российскими компаниями ценных бумаг на внутреннем рынке до 2030 года.

Валюты: Рубль продолжает укрепляться на фоне высоких цен на нефть и жесткой монетарной политики ЦБ. Фьючерс на доллар снижается на 1% и стоит 89 857. На межбанке за один доллар дают 84,88 руб. (-1,5%), евро стоит 94,043 (-0,3%).

Сырьё: Нефть марки Brent снижается на 2,3% и торгуется у отметки $63,99 за баррель. Снижение цен на нефть оказывает давление на российский рынок, учитывая его зависимость от экспорта сырья.

Прогнозы и рекомендации:

- Акции «Татнефти»: Нейтральный взгляд. Целевая цена по обыкновенным акциям — 664,5 руб. (апсайд — 4%), по привилегированным — 646,8 руб. (апсайд — 3%).

- Акции «Северстали»: Сохраняется негативный краткосрочный и среднесрочный взгляд. Целью краткосрочной восходящей коррекции может стать уровень 1190 пунктов, однако ожидается дальнейшее снижение к новым минимумам в район 950 руб. и 860 руб.

- Валютный рынок: На текущей неделе при отсутствии существенных изменений в геополитике курс доллара, вероятно, останется в коридоре 82-86 руб., юаня – в диапазоне 11,2-11,8 руб.

3. Основные Риски

- Эскалация торговых войн: Усиление торгового конфликта между США и Китаем может привести к снижению мирового экономического роста и негативно сказаться на финансовых рынках.

- Инфляционное давление: Ускорение инфляции в России может заставить ЦБ продолжить ужесточение монетарной политики, что негативно скажется на экономическом росте и корпоративной прибыли.

- Геополитические риски: Неопределенность в геополитической обстановке, в частности, ситуация вокруг Украины и санкции, оказывает давление на российский рынок и ограничивает возможности для роста.

- Снижение цен на нефть: Падение цен на нефть может оказать негативное влияние на российскую экономику и курс рубля.

- Риски, связанные с акциями «Русагро»: Уголовные процессы в отношении топ-менеджеров могут давать длительный негативный шлейф для компании, вплоть до года и более.

4. Инвестиционные Идеи

Консервативная инвестиционная идея:

Облигации федерального займа (ОФЗ). Учитывая текущую ключевую ставку и ожидания ее сохранения на высоком уровне в ближайшие месяцы, инвестиции в ОФЗ с фиксированным купоном представляют собой консервативный способ получения дохода. Рассмотрим покупку ОФЗ с погашением через 2 года и купонной доходностью 8% годовых.

Расчет:

- Инвестиции: 100 000 руб.

- Купонная доходность: 8% годовых (8 000 руб. в год)

- Доход за 2 года: 16 000 руб.

- Общий доход: 16 000 руб.

Риски: Инфляционные риски, изменение ключевой ставки.

Рискованная инвестиционная идея:

Акции Globaltrans. Акционеры Globaltrans одобрили продажу железнодорожных активов и выпуск новых акций. Компания планирует распределить значительную часть выручки от продажи в виде специальных дивидендов, о чем будет объявлено после принятия решения советом директоров. Учитывая потенциально высокие дивидендные выплаты, акции Globaltrans могут представлять интерес для инвесторов, готовых к риску.

Риски: Зависят от дивидендной политики, глобальной экономической конъюнктуры, геополитических рисков.

Рекомендации:

- БИТКОИН ПРОГНОЗ. BTC криптовалюта

- ПРОГНОЗ ДОЛЛАРА К ШЕКЕЛЮ

- MYX ПРОГНОЗ. MYX криптовалюта

- ЭФИРИУМ ПРОГНОЗ. ETH криптовалюта

- SOL ПРОГНОЗ. SOL криптовалюта

- ПРОГНОЗ ДОЛЛАРА К ЗЛОТОМУ

- Золото прогноз

- OM/USD

- ДОГЕКОИН ПРОГНОЗ. DOGE криптовалюта

- SAROS ПРОГНОЗ. SAROS криптовалюта

2025-04-10 16:05